Как взять товар в рассрочку в любом магазине?

На сегодняшний день, много торговых организаций предлагают реализацию своей продукции потребителю в рамках рассрочки платежа или кредитования. Однако, при покупке нужного нам товара, каждый магазин ставит свои определенные условия, не придерживаться которых, при желании сделать покупку, просто не возможно.

При покупке товара в рассрочку или кредит, мы незизбежно должны подчиниться таким условиям магазина как:

- Стоимость товара (зачастую, особенно в случае псевдорассрочек, она может быть серьезно завышена)

- Условленный магазином пакет документов, стаж работы, заработная плата, и так далее

- Установленные магазином сроки выплат (как правило, не кого не волнует, в какой день месяца было бы удобно платить Вам)

- Никто не гарантирует Вам одобрение заявки, хотя потратить время придется столько же, как если бы Вы были уверены, что кредит или рассрочку одобрят

От всех этих проволочек, при желании купить любой товар в любом магазине в рассрочку или кредит, можно себя освободить:

- Товар можно выбрать В ЛЮБОМ МАГАЗИНЕ, по устраивающей Вас цене (вы не будете платить лишние деньги магазину)

- Взять нужную Вам вещь в кредит или рассрочку можно в любое устраивающее Вас время, рассчитав сроки выплат на подходящие для Вас числа месяца

- Для оформления заявки вы можете выбрать любую сумму и любое удобное время суток. При чем, сделать это можно будет не выходя из дома.

- По окончании выплат, при надобности, вы снова можете приобрести любой товар в любом магазине по устраивающей Вас цене в кредит либо в рассрочку без переплат

Итак, как же это возможно? Как купить любой товар в рассрочку не выходя из дома?

Все довольно просто — те самые рассрочки, и кредиты, которые предлагают любые магазины и торговые сети, как посредники, можно получить живыми или электронными деньгами, без всякого посредничества и ограничений.

- оформляете кредитную карту, либо карту рассрочки (без переплат)

- забираете свою карту (некоторые банки высылают ее по почте на дом)

- Выбираете и приобретаете любой товар в любом магазине, по понравившейся Вам цене

В рейтинг самых выгодных кредитных карт и карт рассрочки на данный момент входят:

Карта рассрочки «Халва» от СовкоБанк.

Вы когда-нибудь совершали покупки в рассрочку? Например. по акции в М.Видео или Эльдорадо. При оформлении таких рассрочек, которые оформляются через банк очень часто кредитные специалисты «впаривают» якобы обязательную страховку жизни.. То есть, оформить «голую» рассрочку практически невозможно. Все равно будет переплата.

И вот появились кредитные карты, которые позволяют покупать товары и оплачивать услуги у партнеров карты в рассрочку до 12 месяцев. Например, чтобы купить холодильник в магазине бытовой техники в рассрочку, Вам не нужен кредитный специалист. Вы просто выбираете товар, идете на кассу и там оплачиваете своей картой рассрочки. И далее уже платите частями на карту. Без никаких навязанных страховок и тому подобное. Экономия здесь существенная, так как если бы Вы оформляли товар стандартным образом, то заплатили бы за навязанное банковское страхование кругленькую сумму. В России сейчас всего 1 банк выпускает такие выгодные кредитные карты рассрочки.

Карта «Халва» от СовкомБанк позволяет приобрести более 20000 тысяч товаров и услуг у партнеров банка в рассрочку платежа до 12 месяцев. Карта с кредитным лимитом от 5 до 350 тысяч рублей без годового обслуживания и платы за выпуск. Для оформления необходимо только оставить онлайн-заявку, а после одобрения карту привезут Вам домой.

Кроме того, чтобы получить карту достаточно заполнить онлайн-анкету и после одобрения получить карту в любом отделении Совкомбанка или курьером. Карта не именная и выдается сразу. Для оформления понадобится только паспорт. Использовать можно как дебетовую так и как кредитную.

Узнать подробнее и оформить карту «Халва» от Совкомбанка

Тинькофф Банк – самая выгодная кредитная карта, ставшая самой популярной в России.

Кредитная карта Тинькофф Банка является одной из самых популярных кредитных карт в России. Это обусловлено тем, что заказать ее можно через интернет и без справок с места работы. В отличии от других карт, карту Тинькофф Банка вы получите уже через 2-3 дня курьером на дом.

Но кроме удобства оформления карты, по карте есть несколько несомненных плюсов, которые делают ее самой выгодной кредитной картой.

Во-первых, это бонусная программа «Браво», которая позволяет получать бонусы за свои покупки до 30% по специальным предложениям, которые можно увидеть в интернет и мобильном банке. Это, к примеру, крупные интернет-магазины, известные сети кафе и ресторанов, популярные сервисы заказа авиа и жд билетов и много другое. На любые другие покупки кэшбэк составит 1%.

Во-вторых, если у Вас есть долг по кредитке в другом банке, и Вы решили оформить карту в Тинькофф, то вы можете перенести свой долг из другого банка в Тинькофф. Услуга называется «Перевод баланса». При переносе задолженности из другого банка, в получите на эту переведенную задолженность льготный период 120 дней. То есть в течении 4 месяцев проценты начисляться не будут. Это уникальная услуга, которая доступна только в Тинькофф Банке.

Узнать подробные условия и оставить заявку на карту Тинькофф

Хоум Кредит Банк — карта рассрочки

Особенности карты:

- Карта принимается абсолютно по всему миру везде , где есть платежный терминал по приему банковских карт, а также в сети интернет.

- Карта рассрочки выпускается МПС VISA в категории CLASSIC.

- По умолчанию, карта неименная с чипом и технологией PayWave. Микрочип на карте делают ее более безопасной, а технология бесконтактной оплаты PayWave – удобной. Также можно бесплатно заказать именной пластик.

- К сожалению, на текущий момент эту карту, как и другие карты Хоума нельзя привязать к Android Pay, Samsung Pay и Apple Pay.

- По карте нельзя снимать наличные в банкоматах и кассах банков. Она предназначена строго для безналичной оплаты товаров и услуг.

- Погасить задолженность по карте можно в любой момент без комиссии и моратория. То есть, не обязательно тянуть 3 месяца.

- Карта оформляется без справок о доходах, залогов и поручителей.

- Относительно недавно появилась также сеть партнеров банка, где действует более длительная рассрочка на покупки по карте до 12 месяцев.

Узнать подробные условия и оставить заявку на карту Хоум Кредит банка

Кредитная линия: понятие, механизм открытия и виды

Для успешного ведения предпринимательской деятельности необходимо иметь стабильную финансовую поддержку и уметь правильно распределять денежные средства. При планировании бюджета предприятия на продолжительный период времени рекомендуется рассчитывать приблизительный размер ежегодных расходов, что позволит организовать чёткий график круговорота денежных средств и не допустит образования просрочек по платежам. Для того чтобы не тратить время на поиски источников финансирования, банковские учреждения предлагают открыть кредитную линию.

Кредитная линия представляет собой сделку между банком и заёмщиком, согласно которой, кредитор даёт согласие на пользование кредитными средствами в установленном размере на определённый период. Основным преимуществом открытия кредитной линии является постоянная финансовая поддержка и неограниченный доступ к банковским средствам в пределах лимита. Использование денег компенсируется кредитору обязательной комиссией, которую заёмщик выплачивает согласно договору. Договор кредитной линии имеет юридическое оформление и позволяет неоднократно использовать денежные средства на протяжении согласованного периода, без проведения предварительных переговоров.

Главной отличительной особенностью кредитной линии от кредита является возможность распоряжения денежными средствами. Кредит выдаётся заёмщику единой фиксированной суммой, а иногда и на определённые цели (ипотека, автокредит, потребительский кредит). Заёмные средства в рамках одного кредитного договора можно использовать только один раз, после чего необходимо погасить долг перед банком в течение срока, предварительно согласованного и указанного в документах. Денежные средства, предоставленные банком по договору кредитной линии, можно использовать траншами (частями) в пределах установленного лимита, в рамках выбранного временного режима. Максимальный срок использования денег и размер займа устанавливается банком и зависит от уровня дохода заёмщика и целей кредитования.

По характеру использования кредитная линия подразделяется на 2 основных вида. Рассмотрим их подробнее:

- Возобновляемая кредитная линия представляет собой денежные средства, лимит которых может быть восстановлен заёмщиком после полного погашения долга ранее использованных средств. При этом клиент не имеет права превышать размер выделенных денег в рамках одного транша и обязан соблюдать сроки их выдачи. Однако условия договора подразумевают возможность выбора заёмщиком наиболее удобного периода действия линии, а также промежуточных сроков погашения долга.

- Невозобновляемая кредитная линия предусматривает пользование денежными средствами только в пределах установленного лимита выдачи, то есть заёмщик не вправе воспользоваться деньгами ещё раз, даже после того, как задолженность погашена. Такие линии имеют популярность среди предпринимателей, деятельность которых носит сезонный характер и не требует периодических финансовых вложений.

В зависимости от периода, на протяжении которого заёмщик планирует пользоваться финансовой поддержкой банка, кредитные линии делятся на:

- Краткосрочные. Такие линии имеют срок действия до одного года и, как правило, предназначаются для возмещения потребностей, связанных с издержками производства.

- Среднесрочные. Открываются сроком до трёх лет с целью оплаты производственного оборудования, а также для финансирования капитальных вложений.

- Долгосрочные. Действуют более трёх лет и используются для крупного финансирования основных фондов, осуществления масштабных строительных процессов предприятия, а также для реконструкции производства.

Открытие кредитной линии осуществляется в любом банковском учреждении страны и имеет свои нюансы. Максимальный срок действия договора, как правило, составляет 2 года, но банк может увеличить период пользования кредитными средствами в индивидуальном порядке. При этом заёмщик обязан предоставить ликвидный залог в виде недвижимого имущества. Обязательным условием при оформлении кредитной линии является наличие расчётного счёта в банке, который предоставляет услуги финансирования. Это необходимо для проверки платёжеспособности клиента и отслеживания движения финансовых операций.

Крупные банковские структуры охотно кредитуют стабильно развивающиеся компании, имеющие высокий уровень денежного оборота и безупречную репутацию. Но частные лица также имеют возможность получить финансовую поддержку банка, документально подтвердив свою финансовую состоятельность. Если клиент соответствует всем требованиям и условиям кредитора, то открытие кредитной линии вполне возможно. Например, при необходимости оплатить обучение или свадебное торжество, подобный способ кредитования подойдёт в качестве дополнительного финансирования.

Пакет документов для открытия кредитной линии может разниться в зависимости от выбора банковского учреждения, но основной пакет должен обязательно содержать следующие бумаги:

- паспорт заёмщика;

- ИНН учредителя компании;

- выписка из ЕГРЮЛ;

- копия Устава предприятия;

- копия Учредительного договора;

- копия баланса за прошлый год;

- копия баланса за последний отчётный день текущего года;

- документы на собственность (для залога);

- справка из бухгалтерии об остатках на основном счету;

- справка о финансовых оборотах компании;

- справка, подтверждающая отсутствие кредитов в других банках,где имеются открытые счета;

- бизнес-план проекта, технико-экономическое обоснование кредита.

Кроме того, банк может потребовать от клиента дополнительные документы в индивидуальном порядке. Сотрудники кредитного отдела вправе проверить кредитную историю клиента, а также узнать, имеются ли у заёмщика действующие кредитные карты. Горячая линия Бюро кредитных историй предоставляет полную информацию о заёмщике, так что скрыть предыдущие просрочки по кредитам вряд ли удастся.

Если все запрашиваемые банком документы собраны, необходимо заполнить анкету-заявление в отделении банка и приложить его к основному пакету. После чего кредитор принимает решение о выдаче кредита. В случае положительного ответа заёмщик может подписать договор и получить кредит. Кредитная линия будет доступна для пользования с момента заключения сделки. Договор должен иметь юридическое оформление и подробно описывать все права клиента и требования кредитора. Поэтому перед тем как поставить подпись, рекомендуется тщательно ознакомиться со всеми пунктами во избежание различного рода штрафов и дополнительных комиссий.

Осуществление платежей по кредиту происходит согласно условиям составленного и подписанного кредитного договора и зависит от вида кредитной линии.

- Невозобновляемая кредитная линия. Каждый транш данного вида имеет свой график погашения задолженности, который не предусматривает аннуитетных платежей. При возникновении каких-либо трудностей с оплатой предыдущего транша банк вправе самостоятельно уменьшить лимит кредитной линии или полностью ликвидировать линию заёмщика. Процентные ставки по кредиту начисляются только на использованные денежные средства, неиспользованная часть финансов не подлежит начислению процентов. Если по каким-либо причинам заёмщик не пользуется деньгами, банк может потребовать с клиента дополнительную комиссию.

- Возобновляемая кредитная линия. Оплатить долг по данному типу можно двумя способами. Первый способ очень редко используется банками, так как он предполагает внесение платежей по отдельному графику на каждый транш, а их может быть несколько десятков за весь период пользования. Второй способ предусматривает график снижения долга по кредитной линии, который должен быть указан в кредитном договоре. Задолженность по кредиту не должна превышать максимальную сумму долга, которая устанавливается банком на определённый срок. В случае превышения суммы непогашенных траншей в рамках установленного лимита заёмщик обязан оплатить часть задолженности. Основные проценты по кредиту клиент обязан погашать ежемесячно, независимо от сезонности предприятия.

Как правило, кредитная линия банка предоставляется руководителям крупных предприятий, работа которых не ограничивается проведением одной сделки. Учредители постоянно заняты подписанием новых контрактов, проведением переговоров, бумажной волокитой. Чрезмерная загруженность не позволяет контролировать сроки и даты платежей по всем соглашениям, что может привести к просрочкам, с последующим наложением штрафа и начислением пени. Стоит помнить, что ответственность за своевременное погашение задолженности по кредитным линиям лежит на заёмщике, поэтому следует внимательно выбирать программу кредитования и график платежей.

Платные услуги населению

Солидная часть бизнеса базируется на продаже всевозможных товаров и услуг. И подчас у покупателей складывается превратное понимание самого термина «услуга», как чего-то по умолчанию недорогого, ведь они не получают ничего материального. Стоит разобраться, что такое услуга и на самом ли деле она ничего не стоит.

Наряду со всевозможными бесплатными или условно бесплатными предложениями достаточно широкий пласт сферы услуг состоит именно из платных позиций. Например, бесплатное медицинское обслуживание и соседствующие с ним услуги платных клиник. При достаточно широком предложении всегда есть возможность сделать выбор, полностью устраивающий по качеству и стоимости. Однако стоит учесть и временные затраты, которые при визите в муниципальную клинику становятся огромными. Получается, что предоставляемые услуги частных клиник позволяют получить более внимательное отношение ко всем нуждам обратившегося клиента.

Сама возможность предоставления услуг на платной основе используется в качестве отдельного направления бизнеса, затрагивающего практически все сферы жизни. Даже если просто оглядеться вокруг, то можно увидеть парикмахерскую, ателье, детский сад, и это только видимые объекты. Что такое услуга? По большому счёту, это оплачиваемая помощь другого человека за то, что клиент при желании, а также наличии времени и умений мог бы сделать самостоятельно. Вот только останется ли после этого время на работу и досуг?

Именно поэтому рынок услуг во все времена пользовался заслуженным вниманием клиентов. Если нанять прислугу, то и это тоже можно отнести к обсуждаемому аспекту: наниматель, таким образом, оплачивает бытовые услуги, которые оказывает посторонний человек. Таким способом получается переложить некоторые житейски важные процессы на плечи специально для этого нанятого человека.

Можно смело утверждать, что услуги населению пользуются хорошим спросом, но существуют особенности, которые стоит учитывать. Избыточное предложение при низком спросе неизбежно снижает рентабельность предприятия, чем бы оно ни занималось. В первую очередь стоит выяснить, какой именно услуги не хватает в вашем регионе. Например, если вокруг, как правило, много парикмахерских, маникюрных салонов, то найти хорошего массажиста становится сложно.

Это не обязательно именно массажисты, рынок услуг динамичен, нехватка квалифицированных кадров имеет волнообразную природу. Если катастрофически не хватает домработниц, то повышаются цены. Тогда в этот сегмент идут женщины, желающее получать достойную зарплату, дефицит кадров выравнивается, а если предложения продолжают поступать, то неизбежно снижаются цены. В этом случае преимуществом становится качество услуг — покупатели готовы платить больше, если получают лучшее обслуживание. Поэтому даже в сравнительно занятой нише можно перехватить лидерство, сделав упор на качество.

Услуги в большинстве случаев делятся не только на платные и бесплатные, но и по виду поставщиков: на организации и частников. Так, можно заказать такси в соответствующей службе или же воспользоваться услугами так называемого бомбилы, автовладельца, подрабатывающего частным извозом. По стоимости это вполне сопоставимо, а вот по уровню безопасности — нет, лучше довериться сотруднику фирмы. Подавляющее большинство клиентов это понимают, но люди часто не могут противостоять возможности немного сэкономить, поэтому оказание услуг частниками без соответствующей регистрации всегда будет составлять конкуренцию честным налогоплательщикам.

Количество фирм в выбранном сегменте не играет особой роли, всегда нужно смотреть на конкретику. Недаром часто среди потенциальных клиентов можно услышать утверждение о том, что предложений много, а выбора нет. Следовательно, предоставляемые услуги формируются без учёта спроса, не дают гарантии качества или имеются ещё какие-то недочёты.

Формирование уникального торгового предложения — это хороший инструмент в конкурентной борьбе. В конце концов, что такое услуга, если не товар, представляющий собой не материальный предмет, а некое действие в пользу покупателя? В качестве примера можно привести такой приём, как совокупность услуг в одно торговое предложение.

Прекрасно сочетаются такие услуги, как пассажирские перевозки и проведение экскурсий. Разумеется, их можно заказывать по отдельности, но вместе они представляют собой удобный комплект, который может пользоваться спросом в платежеспособных клиентов. Нередко разработка уникальных торговых предложений поднимает уровень прибыльности предприятия в разы.

Ещё одна форма уникального торгового предложения — это услуга, при заказе которой можно приобрести необходимые сопутствующие товары. Как правило, эти товары или не продаются через розничные сети, или представляют собой авторские разработки. В указанном выше примере с экскурсиями это может быть красочный путеводитель или фотоальбом. Иногда в салонах красоты продаются косметические средства, которые сложно найти в продаже. В этом случае цены на услуги могут варьироваться в зависимости от купленных клиентом товаров.

Прежде чем открывать собственный бизнес в направлении «Оказание услуг», дальновидным поступком будет изучение уже имеющихся в вашем регионе предложений. Возможно, десятая парикмахерская в пределах одного городского квартала окажется лишней. Тем не менее уже имеющиеся предприятия могут не удовлетворять имеющийся спрос по причине инертности владельцев, не пытающихся создавать уникальные торговые предложения.

Анализ конкурентов позволяет выявить их слабые места и превратить их в собственные конкурентные преимущества. Это может потребовать дополнительных вложений, обучения специалистов, закупку новой техники, но в итоге клиенты пойдут туда, где они получат уникальную услугу, лучшее качество и высокий уровень обслуживания.

Как и торговля всевозможными товарами, рынок услуг опирается на покупательский спрос. В определённой мере на него можно влиять, убедив людей в том, что именно это им крайне необходимо. Мы каждый день видим подобные манипуляции в рекламных роликах. Однако такой глобальный план по продвижению собственного бизнеса требует солидных финансовых вложений. Проще предложить такие услуги населению, которые оно готово оплачивать без значительных вложений в рекламу.

Анализировать покупательский спрос можно напрямую, методом опросов. Один человек в людном месте способен буквально за день собрать достаточное количество информации, чтобы на её основании сделать выводы и просчитать целесообразность открытия бизнеса именно в этом районе города.

Если у вас уже имеется работающий бизнес, предоставляющий всевозможные услуги, то стоит подумать над расширением ассортимента. Можно привлечь к процессу уже имеющихся клиентов, уточнить их пожелания. Порой новое повышенное качество услуг воспринимается как позитивное обновление, повышая степень лояльности клиентов именно к вашей фирме. Например, можно сдвинуть рабочие часы таким образом, чтобы работающим людям не приходилось отпрашиваться со службы, чтобы воспользоваться услугами. Возможно, какие-то из услуг можно оказывать с доставкой на дом, даже если это сеанс массажа — переносные массажные столы используются во всём мире, а главным инструментом всё же остаются руки специалиста.

В поисках новой услуги, которая сможет расширить ассортимент, можно провести анализ смежных областей. При салонах красоты открываются солярии, в парикмахерских предлагают компьютерный подбор причёски и макияжа, выезд мастера на дом. Ветеринарная клиника начинает предоставлять такую услугу, как передержка или гостиница для домашних животных. Важно уметь взглянуть на свою специализацию шире, не стоять на месте, и тогда вы станете победителем в конкурентной борьбе с другими фирмами.

Что такое рента и ее виды

Вопросы, касающиеся права собственности, актуальны во все времена. У человека есть несколько вариантов передачи имущества, например, посредством посмертного завещания или составив договор ренты.

Сначала люди начали практиковать составление договоров ренты, а уже потом законодательство решило разъяснить спорные моменты. Теперь Гражданский Кодекс содержит в себе главу о том, что такое рента, посвященную особенностям и правилам составления таких договоров.

В соответствии с таким договором, у владельца имущества появляется право на получение выплат или другого содержания после передачи плательщику ренты какого-либо объекта недвижимости. Данное соглашение является односторонне обязывающим, а его действительность обеспечивает официальная передача имущества.

Мало понять, что такое рента, нужно изучить ее виды. Итак, первым вариантом является постоянная рента. Право получать ее можно передавать другому лицу путем уступки требования, через право наследования или посредством правопреемства. Размер денежной суммы, выплачиваемый в соответствии с постоянной рентой, должен быть установлен договором. Кстати, погасить ее можно и другими способами, а именно, предоставляя вещи, выполняя различные работы или оказывая услуги, стоимость которых эквивалентна денежному размеру.

Ст. 590 ГК РФ гласит о том, что размер ренты можно увеличивать пропорционально увеличению минимального размера оплаты труда, если в договоре не прописаны другие условия.

Плательщик имеет право полностью выкупить ренту, тем самым избавив себя от регулярных платежей. Для этого необходимо письменное заявление, между датой подачи которого и полным прекращением выплаты должно пройти не менее 3-х месяцев. По какой цене можно выкупить постоянную ренту, следует указать в договоре. Если этого не было сделано, то выкуп ренты равняется годовой сумме.

Что такое рента, которая называется пожизненной? Это денежное вознаграждение или другое содержание, которое выплачивается в течение всей жизни человека, передавшего свое имущество в соответствии с договором, или любого другого периода, прописанного в соглашении. Пожизненную ренту можно установить в пользу нескольких граждан, тогда рента – процент, величина которого определена в договоре.

Если один получатель умирает, то его правом получения ренты пользуются остальные. Смерть последнего получателя ренты сопровождается прекращением обязательств по выплате.

За получателем законодательно закреплено право требовать полный выкуп ренты, если:

- регулярные платежи систематически не поступают в течение 1 года;

- плательщик не соблюдает обязательство по обеспечению выплаты ренты;

- стало известно о неплатежеспособности плательщика или имеется ряд других обстоятельств, позволяющих прийти к выводу о том, что ренту он не сможет выплачивать;

- недвижимое имущество, передача которого была осуществлена, перешло в общую собственность или было поделено на нескольких человек;

- в иных случаях, не противоречащих законодательству.

В случае повреждения или случайной гибели имущества, переданного бесплатно на условиях постоянной ренты, риск возлагается на плательщика. При этом за ним остается право прекратить обязательства или изменить условиях выплаты ренты.

Рента с содержанием предполагает, что получатель передает по договору именно объект недвижимого имущества: квартиру, дом, землю и т.д. Как и в случае с пожизненной рентой, прекращение действия данного договора наступает после смерти получателя ренты.

Плательщик обычно обеспечивает получателя ренты одеждой, продовольствием, жилищем и всем необходимым уходом. Кроме того, подобный договор предусматривает и оплату похорон.

Пожизненное содержание с иждивением можно заменить на периодические выплаты, причем совсем не обязательно, чтобы они были денежными. Если плательщик ренты нарушит хоть одно условие договора, то может потерять имущество без права возврата потраченных средств.

Что такое рента? Это обеспечение достойной старости человеку, у которого есть в собственности недвижимое имущество, и беспроцентная рассрочка на длительное время для того, кто нуждается в этом имуществе.

Дифференциальная рента возникла благодаря тому, что земля неоднородна, как исходя из естественного и искусственного плодородия, так и из местоположения.

Ввиду того, что земли ограничены, общественную цену сельскохозяйственной продукции формируют по более плохим участкам. Для производства используются как лучшие и средние, так и худшие земли. В итоге труд, который был затрачен на то, чтобы вырастить и доставить сельскохозяйственную продукцию, обладает различной производительностью, а для продукции присуща различная индивидуальная стоимость. Цена продукта, выращенного на более плодородных и лучше расположенных землях, ниже, следовательно, такие хозяйства практикуют создание и реализацию дополнительного чистого дохода. По количеству он составляет разницу между индивидуальными и средними общественными ценами. Дифференциальная рента как раз и является этим дополнительным чистым доходом.

Разная производительность в сочетании с одинаковыми затратами труда на равной площади земель, обладающих различным плодородием и местоположением – это первый вид дифференциальной ренты.

Материальное содержание 2-го вида дифференциальной ренты заключается в растущей производительности последовательных трудовых и капитальных затрат на одних и тех же землях.

Непубличное акционерное общество: устав, регистрация, уставный капитал, реестр акционеров

1 сентября 2014 года вступили в силу некоторые изменения в Гражданском кодексе Российской Федерации. Появилось деление акционерных обществ на два вида, по принципу обладания организациями определенных признаков. Первый вид — это публичные акционерные общества. Такие организации являются более открытыми. Второй вид – это непубличные акционерные общества, они более закрытые, но при этом система управления в них менее строгая. Вместо привычных всем аббревиатур появились новые, такие как НАО и ПАО. Более подробно про публичные и непубличные акционерные общества вы сможете прочитать в этой статье.

Так называются те предприятия, акции которых имеют публичный оборот в соответствии с законодательными актами о ценных бумагах. Это может быть выход на биржи, эмиссия с целью получения дохода и т. д. Также публичность того или иного акционерного общества определяется тем, что в уставных документах прописано, что организация в той или иной форме является открытой. Контроль подобных фирм более жесткий в связи с тем, что в них могут быть затронуты интересы третьих лиц, ведь граждане могут приобрести акции этих организаций. Например, в качестве контролирующего органа обязательно должен присутствовать наблюдательный совет из пяти человек. Также следует отметить, что все объединенные акционерные общества (ОАО), исходя из нового законодательства, становятся публичными. Более того, новые изменения в законодательстве предусматривают открытость и прозрачность данных, связанных с владельцами ценных бумаг, выпущенных ПАО. Также они имеют ряд дополнительных нюансов и нововведений, например общество будет считаться публичным при условии, что количество его участников превышает пятьсот. Более подробная информация изложена в первом пункте статьи 66.3 Гражданского кодекса Российской Федерации.

Это предприятие, участники которого строго определены, информация об этих лицах фиксируется на момент создания организации. Нововведение позволяет исправлять и вносить изменения в устав организации, формировать органы управления, оказывать влияние на совет директоров и собрание акционеров по различным вопросам с помощью голосования. Все ЗАО, а также некоторые ООО теперь будут называться непубличными.

Важно отметить более низкие обязательства в отношении собственников ценных бумаг, которые несет непубличное акционерное общество. Ответственность перед вкладчиками меньше, чем в случае с открытыми организациями. Это обусловлено тем, что непубличное акционерное общество имеет ограниченное число собственников ценных бумаг, строго ограниченное уставными документами. Говоря более простым языком, участники изначально предупреждены обо всех рисках и возможных потерях. Часто акции в таких обществах вообще не выпускаются, а подобные предприятия являются отчасти результатом приватизации либо следствием своеобразной модели управления при долевом участии для делегирования ответственности.

Изменения терминологии в соответствии с законодательством

Как было указанно выше, все предприятия, именуемые ОАО, теперь называются публичными акционерными обществами. Изменения касаются и других организационно-правовых форм. ЗАО — непубличное акционерное общество. К последним будут относиться и некоторые ООО, но при условии наличия необходимых признаков.

Кроме того, все фирмы, созданные до обновления законодательства, не должны проходить никаких процедур перерегистрации. Данное правило действует только в том случае, если не требуется вносить какие-либо корректировки в регистрационные данные. Например, переезд компаний в другой офис или смена вида деятельности могут стать основанием к изменению организационно-правовой формы. Следует отметить, что, возможно, придется поменять устав в соответствии с новым законодательством, если есть такая необходимость. Что касается новых сокращений в названиях, то непубличное акционерное общество сокращенно — НАО, публичное — ПАО.

Как в случае с публичным, так и в случае с непубличным обществом реестр акционеров должна вести независимая компетентная организация. Иначе есть риск получить штраф и навлечь дополнительные проверки на свою фирму. Данное правило появилось в октябре 2013 года. Выбор фирмы-регистратора, которая будет вести реестр акционеров, — это очень ответственное решение. Перед его принятием следует удостовериться в том, что компания, которой вы доверите данную задачу, достаточно добросовестная, имеет хороший опыт в данной сфере и работает давно. В противном случае есть риск возникновения различных проблем и дополнительных тяжб. Также рекомендуется посмотреть на клиентов подобных компаний. Чем серьезнее эти фирмы, тем лучше для вас. Решения всех собраний должны включаться в реестр компанией, которая берет на себя ответственность его ведения.

Это средства предприятия, образованные за счёт выпуска ценных бумаг. Также они называются уставным или акционерным капиталом в связи с тем, что их размер указан в уставе организации. Это сумма, вложенная участниками для обеспечения уставной деятельности общества. Размеры данных средств фиксируются в учредительных документах организации в соответствии с действующими законами. Исходя из Гражданского кодекса, акционерный капитал – наименьшее количество средств, гарантирующих платежеспособность перед кредиторами. Законом предусматривается возможность увеличения номинального капитала. Это возможно, если за подобное решение проголосует не меньше чем две трети участников и при соблюдении законов, предусмотренных для конкретных случаев. В качестве средств в акционерный капитал может вноситься имущество как в виде денежных средств, так и их эквиваленты в натуральной форме, например в виде собственности. В случае с внесением средств в другой форме или в виде права собственности производится их оценка с помощью независимой экспертизы.

При создании непубличного АО необходимо иметь при себе различные бумаги и заполненные бланки. Устав непубличного акционерного общества — ключевой документ. Он содержит всю информацию об организации, в нём рассказывается о ее собственности, участниках и их правах, о деятельности образуемого предприятия и т. д. В случае возникновения проблем и споров Устав будет опорным документом при юридических разбирательствах. Поэтому он должен быть написан таким образом, чтобы в нём не было лазеек и изъянов, которые возможно применить в суде против организации. При составлении Устава рекомендуется подробно изучить все законодательные акты, так или иначе связанные с деятельностью организации, или обратиться к юристам, которые имеют опыт в данной сфере или специализируются на разработке подобных документов.

Устав в подобных предприятиях во многом схож с аналогичным документом непубличного акционерного общества. Исключение — в нём должно быть прописано, что организация является открытой. Например, указан порядок выпуска акций, их обращения, выхода на биржи, прописана политика выплаты дивидендов. Также в нём может быть прописан порядок обращения и эмиссии других ценных бумаг, но обязательно должна иметься возможность конвертации подобных векселей в акции. В целом Устав публичного акционерного общества должен разрабатываться ещё более ответственно, чем в случае с НАО. Это связано с высокой потенциальной ответственностью и обязательствами перед акционерами, которыми, по сути, могут быть все желающие. А значит, риск возникновения претензий со стороны различных физических и юридических лиц и представителей государства в случае с ПАО гораздо выше. Разработка документации требует ответственного подхода и работы специалистов.

При формировании уставного капитала опорными правовыми актами будут являться ГК РФ и ФЗ 208 “Об акционерных обществах”.

Согласно ГК РФ, к ним относятся организации, номинальный капитал в которых разбит на какое-либо количество ценных бумаг. Участники общества не могут понести убытки или обязательства, превышающие стоимость бумаг, которыми они владеют.

В данном случае, когда рассматривается уставный капитал непубличного акционерного общества, ценные бумаги не могут быть размещены открыто. Доля векселей, принадлежащих владельцу, может быть ограничена уставными документами. Также может быть указано число голосов, которое предоставляется одному носителю ценных бумаг. В данном случае минимальный уставный капитал акционерного общества должен быть равен хотя бы ста МРОТ (минимальным размерам оплаты труда).

В ситуации с ПАО действуют схожие с предыдущим случаем правила. Ключевыми актами станут последние редакции Гражданского кодекса РФ и ФЗ 208 “Об акционерных обществах”.

Уставный капитал публичного общества состоит из акций, приобретенных владельцами по первоначальной стоимости на момент эмиссии. Номинальная стоимость ценных бумаг должна быть одинаковой. Точно так же, как и права акционеров, которые должны быть равными. Размер уставного капитала может либо увеличиваться, либо уменьшаться в соответствии с текущей рыночной ситуацией. Это происходит за счет выпуска дополнительных ценных бумаг либо за счёт выкупа собственных акций у крупных инвесторов. Уставный капитал должен включать в себя хотя бы 1000 МРОТ.

В данном случае участниками будут являться все владельцы акций компании. Участником ПАО может стать любой гражданин Российской Федерации, который достиг 18 лет. Акционеры не несут юридической и материальной ответственности за действия общества, а лишь обладают некоторыми правами. Например, они могут принимать участие в общем собрании и голосовать. Единственные возможные потери владельцев ценных бумаг связаны со стоимостью акций либо дивидендов.

Порядок членства в организациях подобного типа отличен от ПАО. Только участники непубличного акционерного общества будут являться учредителями. Это связано с особенностями регулирования подобных фирм. Учредители также будут являться акционерами, и за пределы данной организации их облигации не распространяются. Участников не может быть больше пятидесяти человек, в противном случае НАО должно быть реорганизовано в публичное акционерное общество.

Законодательство предусматривает возможность изменения одной организационно-правовой формы на другую. На примере преобразования НАО в ПАО можно выделить следующие обязательства, возникающие перед организацией:

- Увеличение уставного капитала до требуемого минимума (1000 МРОТ).

- Разработка документов, подтверждающих изменение прав акционеров.

- Эмиссия акций.

- Полная инвентаризация.

- Привлечение аудитора.

- Разработка нового устава и сопутствующей документации.

- Перерегистрация в ЕГРЮЛ.

- Передача имущества новому юридическому лицу.

Регистрация: публичные и непубличные акционерные общества

Первым делом следует выбрать организационно-правовую форму, публичное акционерное общество или другой тип, в соответствии с нуждами создаваемой организации. Далее нужно подготовить все необходимые документы: договор между учредителями, если их больше одного человека, потом — документы о видах и типах акций, их стоимости и количестве. После разрабатывается устав, включающий в себя:

- Название организации в полном виде и в виде аббревиатур, в случае с публичным обществом это должны быть отражено в названии.

- Юридический адрес.

- Количество и цену акций по номиналу.

- Типы выпускаемых акций.

- Права акционеров, владеющих той или иной категорией акций.

- Стоимость уставного капитала.

- Порядок проведения различных собраний, голосований и принятия решений.

- Полномочия и алгоритм принятия решений органами управления — в соответствии с действующим законодательством.

Теперь нужно зарегистрировать общество в местном налоговом органе, в каком именно — зависит от города и региона, в котором совершается регистрация. Необходимо заполнить и предоставить все требуемые документы, заверить их у нотариуса и заплатить пошлину. Оформление будет произведено в течение 5 рабочих дней. Далее у вас будет ровно 30 дней на эмиссию и регистрацию акций, а также будет необходимо выбрать компанию-держателя реестра акционеров.

Следует отметить, что процесс оформления и создания акционерных обществ — это очень ответственное решение. Проблемы с документацией и различными бланками могут возникнуть даже при регистрации ИП, поэтому не следует экономить на создании будущей организации, при возникновении любых трудностей рекомендуется обращаться к компетентным специалистам в налоговой, юридической и финансовой сфере. Правильно выбранная организационно-правовая форма — это первая ступень на пути к успешному бизнесу, и этот выбор следует совершать максимально обдуманно.

Понятие финансов, роль, функции, оценка

Основной характеристикой экономики является социальное хозяйство, которое дополняется регулированием государства. Поэтому очень важно уяснить понятие финансов. Именно они играют важнейшую роль в структурном многообразии отношений на рынке.

Понятие финансов очень важно для экономической структуры. Любые денежные средства — это особый ресурс, причем довольно дефицитный. Поэтому финансисты должны уметь их сохранять, формировать и грамотно расходовать. Финансовая система — это такая специфическая структура, которая позволяет именно формировать, а также расходовать денежные средства за определенный период времени. На первоначальном этапе, при создании любого государства, данная наука относилась только к категории доходов и расходов одного лишь государства. Их распределяли на содержание армии, социальную помощь гражданам, соблюдение границ, административный и судебный аппарат и так далее.

В современном мире, понятие финансов стало более многогранным. Любой госдоход формируется из налоговых отчислений, которые выплачивают граждане. Поэтому финансы можно рассматривать, как совокупность абсолютно всех денежных поступлений, которые находятся в полном распоряжении любого государства (какой-либо организации или предприятия, возможно, частного лица, индивидуума). Управление, формирование, контролирование и использование данных средств находится в ведении соответствующих министерств.

Понятие любых финансов не ограничивается только государственными структурами.

Понятие любых финансов не ограничивается только государственными структурами.

Их можно разделить на 3 категории:

— личные средства (то есть, денежные средства определенного индивидуума).

Поэтому любая финансовая система — это общность или совокупность абсолютно всех разделов и сфер экономики.

Роль финансов — в многообразном использовании и перераспределении. При их помощи можно направлять денежные потоки в нужном направлении, согласованно, в зависимости от спроса. Благодаря финансам происходит кругооборот различных общественных форм, а также индивидуальных и производственных фондов. Финансы влияют на количество и качество любого производства.

Роль финансов — в многообразном использовании и перераспределении. При их помощи можно направлять денежные потоки в нужном направлении, согласованно, в зависимости от спроса. Благодаря финансам происходит кругооборот различных общественных форм, а также индивидуальных и производственных фондов. Финансы влияют на количество и качество любого производства.

Финансовое воздействие стимулирует общественное развитие, например, расширение производства, контроль социальных и экономических программ, а также повышение всего государственного благосостояния.

Функция финансов заключается не только в целенаправленном распределении для обеспечения и получения дохода. К финансам также относят материальную помощь. Например, субвенция и субсидия. Первая оказывается на безвозмездной основе (субвенция), вторая — на льготной.

Функция финансов заключается не только в целенаправленном распределении для обеспечения и получения дохода. К финансам также относят материальную помощь. Например, субвенция и субсидия. Первая оказывается на безвозмездной основе (субвенция), вторая — на льготной.

Это средства, которые передаются какой-либо организации, предприятию или юридическому (частному) лицу, которые не нужно возвращать (в случае с субвенцией), или возмещать частично (в случае с субсидией).

Состояние финансов можно охарактеризовать как достаточность средств или, наоборот, необеспеченность какого-либо предприятия деньгами. В каждой структуре существуют определенные параметры. Например, состояние финансов целого государства, какой-либо фирмы или отдельно взятой семьи можно проанализировать по ресурсам, которые необходимы для нормальной жизнедеятельности данной структуры. То есть, совокупность всех доходов, которые потребуются субъекту, региону, стране или частному лицу для функционирования, ведения хозяйственной деятельности, поддержания жизни в целом.

Какие бывают виды финансов? В экономике существует такое понятие, как финансовые отношения. Они разделяются на группы, в зависимости от субъектов, которые принимают в них непосредственное участие.

Какие бывают виды финансов? В экономике существует такое понятие, как финансовые отношения. Они разделяются на группы, в зависимости от субъектов, которые принимают в них непосредственное участие.

- Государственные — то есть, все доходы и расходы государства. Например, школы, музеи, кинотеатры и театры, различные ВУЗы, техникумы, а также поликлиники и больницы и многие другие организации получают средства из бюджета.

- Корпоративные — средства коммерческих организаций, главная цель которых — получить собственную выгоду от своей деятельности. Такие организации занимаются как реализацией конкретных товаров, так и различных рыночных услуг.

- Общественные — здесь подразумеваются различные общественные организации, например, политические партии, благотворительные фонды и многие другие. Доходы в общую часть государственных средств от подобных общественных организаций поступают в виде различных членских взносов, даров и тому подобное. Так как это достаточно мелкая единица, то особой роли (как самостоятельные финансовые субъекты) они не играют.

- Личные — к данной группе относят различные виды финансов населения. Основа таких доходов составляется из заработных плат, которые получают работоспособные члены общества. Также именно в эту группу относят пенсии и разные пособия. Последние выделяются из государственных средств, которые регулируются специальными финансовыми фондами.

Если объяснять простыми словами, то такими функциями являются контроль и распределение финансовых средств.

Распределительная функция — происходит при пропорциональном делении внутренних ресурсов и общего национального дохода. Для лучшего понимания можно рассмотреть пример. Организация от реализации своего товара получила какую-либо выручку. Такая денежная сумма не распределяется на составные части. Например, затраты на производство, прибыль, зарплата для работников и служащих и так далее. Чтобы произошло полное распределение финансов, нужно, чтобы были выполнены следующие условия — определены тарифы, ставки, различные отчисления, такие как, страховые и пенсионные, нормативы и т.д.

Контрольная функция — происходит контроль за всеми денежными потоками. Обе они взаимосвязаны. Функции финансов в полной мере проявляются только при полном контроле на всех стадиях их создания, формирования, распределения, а также использования.

Государством разработана целая финансовая структура для того, чтобы грамотно распределять и управлять капиталом. Любое управление финансами можно охарактеризовать следующими параметрами: активы и пассивы. Именно правильное распределение и управление государственным и бюджетным капиталом или личными средствами помогает сокращать необходимые расходы и соответственно сильно увеличить прибыльность и доходность.

Для того, чтобы наилучшим образом распределять средства, должны быть четко представлены планы по финансированию и намечены определенные цели, которых нужно достичь. К активам относятся все ежемесячные доходы, к пассивам — расходы. Нужно неукоснительно соблюдать их баланс, чтобы активы были всегда выше, чем пассивы. Только в таком случае, бюджет будет положительным.

Управление финансами — это целая наука, которую должен знать не только государственный служащий, но и простой гражданин. Зачем? Чтобы самостоятельно и грамотно управлять собственными средствами. Любой семейный бюджет также имеет свои активы и пассивы. Поэтому законы финансирования актуальны не только на государственном уровне, но и для конкретного гражданина.

Для лучшего понимания рассмотрим следующий финансовый расчет.

- Организация реализовала определенный объем какой-либо продукции, и получила выручку на свой расчетный счет.

- Далее из полученной суммы она должна произвести определенные отчисления в государственный бюджет, то есть выплатить налоги.

- На следующем этапе данному предприятию надо выделить какую-то часть средств для поддержания непрерывного производственного процесса.

- Затем нужно вычесть еще одну часть средств, которая пойдет на оплату труда, пенсионные отчисления, в страховой фонд и так далее.

- Остаток — это уже прибыль.

Из данного примера видно, что без движения определенных средств, в данном случае выручки, полученной от реализации, ни государственный бюджет, ни рабочие, ни сам пенсионный фонд — никто не получил бы своей доли. Именно такое движение материальных ценностей обеспечивает финансовые средства.

Основной задачей государственных финансов любого государства является обеспечение данного государства денежными средствами. Поэтому они состоят из следующих структур, таких как государственный бюджет, различные фонды, которые являются внебюджетными структурами, а также государственных кредитов.

Финансовые системы можно разделить на: финансы предприятий, государства и населения. В свою очередь финансы государства также распределяются — государственный кредит, госбюджет и внебюджетные фонды. Государственный бюджет взаимосвязан с Министерством финансов и Министерством налогов и сборов. Нужно отметить, что налоговая система работает на пополнение госсредств.

Любое финансовое предприятие оценивается по определённым показателям. В некоторых случаях проводят экспресс-диагностику. Для чего это делается и вообще, зачем это надо?

Оценка финансов очень важна в экономическом плане. При ранней диагностике и выявлении нарушений в деятельности каких-либо финансовых структур можно принять необходимые меры и таким образом улучшить общее состояние. Для проведения экспресс-диагностики используются аналитические программы. Такие методы помогают провести мониторинг общих показателей, таких как ликвидность, фондоемкость, отдача различных фондов и другое. Во время аналитических действий можно исследовать деятельность не только собственного предприятия, но и конкурентов. Для расширенного изучения и анализа проводят более обширные вычисления. Определенные методы позволяют не только понять, в чем причина каких-либо нарушений, но также более глубоко и детально узнать причину их возникновения. Для проведения подобной диагностики используется статистика, которая открыта для свободного использования на разных государственных сайтах и в аналитических базах.

Оценка финансов очень важна в экономическом плане. При ранней диагностике и выявлении нарушений в деятельности каких-либо финансовых структур можно принять необходимые меры и таким образом улучшить общее состояние. Для проведения экспресс-диагностики используются аналитические программы. Такие методы помогают провести мониторинг общих показателей, таких как ликвидность, фондоемкость, отдача различных фондов и другое. Во время аналитических действий можно исследовать деятельность не только собственного предприятия, но и конкурентов. Для расширенного изучения и анализа проводят более обширные вычисления. Определенные методы позволяют не только понять, в чем причина каких-либо нарушений, но также более глубоко и детально узнать причину их возникновения. Для проведения подобной диагностики используется статистика, которая открыта для свободного использования на разных государственных сайтах и в аналитических базах.

Можно рассмотреть пример финансов непосредственно на расходовании государственного бюджета.

Система финансов делится на два основных звена:

1. Финансы предприятий, которые, в свою очередь, включают в себя коммерческие и некоммерческие организации, а также финансовые посредники.

2. Государственные и муниципальные финансы, которые распределяются на бюджетную систему и государственный кредит.

3. Бюджетную систему можно также разделить на несколько звеньев: федеральный, территориальный и муниципальный, или местный бюджеты.

4. А также все бюджеты распределяют на: пенсионный фонд, фонд социального страхования, федеральный и территориальные фонды обязательного медицинского страхования.

Таким образом, понятие финансов, их роль и функции являются основой экономики, как государства в целом, так и для отдельных членов общества.

Почему богатые становятся богаче, а бедные — беднее?

Давайте поговорим о том, почему богатые становятся богаче, а бедные – беднее. Наверняка многие слышали такое утверждение, и это не какая-нибудь выдумка, а чистая правда. В мире видна такая тенденция и ее можно считать закономерностью. Действительно со временем богатые становятся еще богаче, а бедные – еще беднее. В этой публикации я хочу выделить основные причины этого явления.

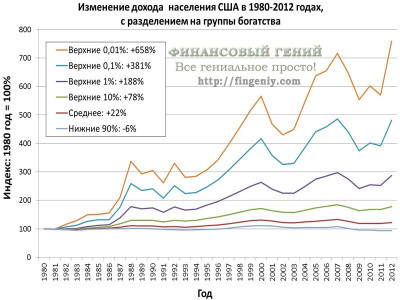

Недавно на сайте obogatstve.ru мне попались на глаза результаты одного исследования, проводимого в США. Объектом исследования стали изменения реального дохода американских граждан с 1980 по 2012 год, причем, отдельно оценивали доходы слоев населения разной степени богатства. Автор публикации Анастасия Милькова представила данные исследований в виде графика.

Предлагаю вашему вниманию полученный график:

Доходы населения по состоянию на 1980 год были взяты за 100%, и дальше анализировалось их изменение. Как мы видим, в среднем реальные доходы граждан США за этот период выросли на 22%, что, казалось бы, вполне нормально. Однако, если посмотреть на этот показатель в разрезе групп с разным уровнем финансового состояния, то мы увидим вот что:

– Доходы наибогатейших американцев (0,01% людей) выросли аж на 658%;

– Доходы наиболее богатых 0,1% людей выросли на 381%;

– Доходы 1% самых богатых людей выросли на 188%;

– Доходы 10% наиболее богатых американцев выросли на 78%.

Все эти показатели существенно выше средних 22%, причем, как видно, чем люди изначально были богаче, тем сильнее росло их богатство, тем более резко видна разница со средним значением. А что же с бедными людьми? Замечу, что к бедным в данном случае причислили основную массу населения – 90%, то есть, можно сказать, что это обычные среднестатистические американцы (а средняя зарплата в США составляет 100 – 150 тыс. долларов в год, при этом семьи, чей доход ниже 50 тыс. долларов в год, считаются живущими за чертой бедности).

Почему так происходит? Почему богатые становятся богаче, а бедные беднее? Давайте попробуем разобраться и рассмотрим главные причины такого явления.

Причина 1 . Богатые правильно выбирают источники дохода. Что является главными источниками дохода для 90% людей, которых причисляют к бедным? Зарплаты, пенсии, пособия, доходы от мелкого предпринимательства. Все эти показатели в США на протяжении указанного периода практически не менялись, если и росли, то очень-очень слабо. В этой стране почти нет инфляции, ее ВВП также в последние годы практически стоит на одном уровне, то есть, в общем и целом экономические показатели здесь не меняются. А вот крупнейшие американские корпорации в этот же период показывают мощный рост! Угадайте, кто является их владельцами или хотя бы акционерами?

Смотрим на график изменения фондового индекса S&P, в который входят 500 крупнейших компаний США с наивысшим уровнем капитализации за этот же период:

Как вы видите, этот график очень схож с кривой, показывающей изменение уровня доходов наибогатейших людей Америки. Периоды роста и снижения стоимости акций крупнейших американских корпораций совпадают с периодами увеличения и падения доходов наиболее богатых американцев. В то время, как на доходы среднестатистических бедных людей стоимость этих акций практически не оказывала никакого влияния.

Кстати, в следующем, 2013 году, снова богатые стали еще богаче, а бедные еще беднее, потому что за этот год индекс S&P вырос еще на 32%, показав наибольший рост за последние 5 лет. К примеру, капитал Билла Гейтса за этот год увеличился на 25% и составил 78,5 млрд. долларов. А все потому, что Билл Гейтс является собственником 420 млн. акций компании Microsoft, которые выросли за этот год на 35%, получает с них дивиденды. Он не ходил на работу с понедельника до пятницы, не стремился работать сверхурочно, чтобы заработать большую пенсию, не перевыполнял планы, чтобы добиться повышения по карьерной лестнице. Он жил своей обычной жизнью и занимался благотворительностью в свое удовольствие, в то время как на него работал его личный капитал.

Возможно, кто-то подумает: да, это все Америка, разве можно их сравнивать с нами, там же все по другому… Да, многое там по-другому, но общие тенденции одинаковы. Вот вам пример из России, который еще покруче: самым успешным бизнесменом России в 2013 году признан Сергей Галицкий. Его официальное финансовое состояние выросло за год аж на 62% и составило 13,8 млрд. долларов. А все потому, что Сергей Галицкий является совладельцем крупнейшей розничной торговой сети “Магнит”, ему принадлежат около 39% акций компании, которые за прошлый год выросли в цене на 55%.

Причина 2 . Богатым присуща психология инвестора, а бедным – психология вкладчика. Важнейшей причиной того, почему богатые становятся богаче, а бедные – беднее, являются разные подходы к формированию и вложению капитала. Нельзя сказать, что бедные люди вообще никуда не вкладывают деньги (хотя, конечно, среди них много и таких, которые действительно не вкладывают), но все свои вложения они осуществляют с позиции вкладчика: туда, где надежно, где гарантировано, где не упадет в цене. То есть, инвестиции в акции – это для них что-то сверхрисковое, и потому недопустимое. Среди всевозможных инструментов для инвестирования у бедных людей с огромным отрывом лидируют банковские вклады.

Богатые люди вкладывают свой капитал с позиции инвестора: для них главное – обзавестись хорошими активами, наращивающими свою стоимость в перспективе и создать себе регулярный денежный поток: источник дохода, который не иссякнет, а будет только прирастать. Как вы видите на графиках выше, несмотря на то, что акции (а фактически – бизнес), которыми владеют богатые люди, иногда и падают в цене, причем, могут падать и достаточно сильно, в целом это не мешает им в перспективе становиться еще богаче.

Подробнее об отличиях в психологии вкладчика и психологии инвестора вы можете узнать из статьи Инвестор или вкладчик?

Причина 3 . Богатые зарабатывают на чужих деньгах, а бедные – теряют. Еще одна причина того, почему богатые становятся богаче, а бедные – беднее, заключается в разных подходах к кредитованию.

Другими словами, богатые берут кредиты либо для вложения в активы, которые будут приносить им доход, перекрывающий кредитные платежи, либо, если и для потребления, то лишь потому, что им выгоднее взять кредит, чем выводить и использовать свой капитал, который приносит больший доход, чем кредитные расходы.

Типичным примером использования кредитных средств с целью заработка и приобретения прибыльных активов может служить история знаменитого американского предпринимателя и инвестора, также являющегося автором популярной литературы по управлению личными финансами – Роберта Кийосаки. Он покупал недвижимость в кредит для сдачи в аренду (подробнее об этой схеме вы можете узнать, перейдя по ссылке). Сейчас финансовое состояние Кийосаки оценивается в размере свыше 80 млн. долларов.

Бедные люди, наоборот, привыкли брать потребительские кредиты, чтобы потреблять, причем, что интересно, в большинстве случаев – потреблять дорогие вещи, чтобы казаться богаче. Парадокс, но такие кредиты, наоборот, делают их только беднее, поскольку приносят им не дополнительные доходы, как богатым людям, а только дополнительные расходы.

Причина 4 . Бедным присуща психология бедности, а богатым – психология успеха. Ну и последнюю важную причину того, почему богатые становятся богаче, а бедные – беднее, можно объединить понятиями психология бедности и психология успеха. По сути, это два противоположных понятия, включающие в себя много психологических особенностей. В частности – это отношение к деньгам, жизненная позиция и просто набор психологических качеств. Перейдя по ссылкам, вы сможете подробнее узнать о том, что включает в себя психология бедности, а что – психология успеха.

Если кратко, то это определенные жизненные установки, которые человек дает себе сам, и которым следует в своей жизни. Одни такие установки никогда не позволят человеку переступить черту бедности, а другие – наоборот, могут сделать изначально бедного человека богатым. Конечно же, в совокупности с другими критериями, но психологию при этом можно назвать некой базой, отправной точкой.

Ну вот, пожалуй, и все. Теперь вы знаете, почему богатые становятся богаче, а бедные – беднее. Как оказывается, этому факту есть вполне логичное обоснование. Думаю, что эта публикация должна стать небольшим практическим руководством к тому, как необходимо действовать, чтобы стать богатым, если, конечно, вы ставите перед собой такую цель.

Положенные выплаты при увольнении по собственному желанию

Многих работников интересуют выплаты при увольнении по собственному желанию. И это неспроста. Дело все в том, что каждый работодатель при расторжении трудовых отношений со своими подчиненными обязан произвести расчет с ними. Иначе процедура увольнения будет нарушена. Лишь изредка гражданам не полагаются никакие денежные компенсации. Далее мы расскажем о том, как правильно уволиться, а также о положенных сотруднику выплатах.

Трудоустройство — это процесс, с которым сталкивается почти каждый современный гражданин. После того, как человек стал частью компании, его права и свободы на рабочем месте защищаются ТК РФ.

По Трудовому законодательству каждый сотрудник имеет право на увольнение по собственному желанию. Выплаты при подобных обстоятельствах все работодатели производят в установленное время. Но на что можно надеяться? И когда человек может уволиться?

Ответ прост. Чтобы разобраться в данном вопросе, необходимо хорошенько изучить ТК РФ.

Подчиненные имеют право на расторжение трудового договора в любое время после его заключения. Никаких ограничений в этой области нет. Уйти с работы по личной инициативе могут и беременные, и инвалиды, и люди, сидящие в декретном отпуске. Это вполне нормальное явление. Выплаты при увольнении по собственному желанию положены в той или иной степени всем работникам.

Иными словами, гражданин может уйти с работы:

- из декрета;

- на больничном;

- находясь в отпуске;

- в любой день обычного рабочего периода;

- во время испытательного срока.

Главное — знать, как правильно уволиться. Ведь некоторые недобросовестные работодатели пользуются неосведомленностью подчиненных, нарушая их законные права. Чтобы этого не произошло, рассмотрим процесс расторжения трудового договора со всех сторон.

Чтобы понять, какие выплаты при увольнении по собственному желанию положены работникам, важно изучить процесс ухода с работы со всех ракурсов. Лишь в этом случае человек сможет с уверенностью говорить о нарушении своих прав на месте трудоустройства.

Начнем с порядка увольнения. Чтобы расторгнуть с работодателем трудовой договор, потребуется:

- Составить заявление установленной формы.

- Обратиться с запросом к работодателю. Сделать это необходимо заранее.

- Подождать некоторое время. Этот период называется отработкой.

- Подписать приказ об увольнении.

- Получить листок расчета, трудовую книжку и справку о доходах.

- Забрать положенные выплаты из бухгалтерии.

- Расписаться за документы и денежные средства в журналах учета.

Готово! Как только все перечисленные шаги окажутся позади, гражданин будет считаться уволенным с работы. Казалось бы, ничего трудного в этом нет. Но на самом деле расторжение трудовых отношений имеет множество особенностей. И большинство из них связано с выплатами при увольнении по собственному желанию.

Некоторые сотрудники интересуются, за сколько времени необходимо докладывать о своем решении уйти с работы начальству. Как мы уже говорили, делать это необходимо заранее.

По ТК РФ подчиненный должен оповестить о намерении расторжения трудового договора не позже, чем за 2 недели до ухода с работы. Но бывают исключения.

Например, при выходе на пенсию гражданина могут уволить в день подачи соответствующего запроса. А если гражданин находится на испытательном сроке, оповещать о своем решении нужно за 3 дня. Запомнив эти правила, удастся избежать лишних проблем при увольнении по личной инициативе.

После подачи заявления о расторжении трудовых отношений, как мы уже говорили, следует так называемая отработка. Она имеет прямое отношение к выплатам после увольнения по собственному желанию.

Дело все в том, что период отработки оплачивается в обычном режиме. То есть как полные рабочие дни. А значит, перед уходом из компании можно подзаработать. Исключать период отработки из расчета компенсаций работодатель не имеет права.

Тем не менее, граждане нередко стараются избежать отработки. Особенно если они хотят уволиться по причине нарушения своих прав, конфликтов с коллегами или из-за обычной усталости. Законодательство допускает «освобождение» от отработки.

Как его добиться? Можно:

- взять больничный;

- уйти в отпуск (например, за свой счет).

После того, как человек воспользуется одним из предложенных вариантов, можно начинать процедуру ухода с работы. Иными словами, сначала нужно уйти в отпуск, а затем уже подавать заявление на расторжение трудовых отношений.

Важно: вызывать на отработку из отпуска или декрета запрещено. Лица, осуществляющие уход за детьми, освобождаются от отработки всегда.

Планируется увольнение по собственному желанию? Какие выплаты полагаются в том или ином случае? Начнем с обязательных компенсаций.

К таковым относят:

- выплату за отработанное время;

- компенсации за неиспользованные дни отпуска.

Фактически, человек получает зарплату (с учетом отработки) и деньги за отпуск, который могли бы оплатить, если бы гражданин остался в компании. Эти денежные средства обязаны предоставить при любых обстоятельствах. Исключение составляют случаи, при которых человек уже использовал оплачиваемый отдых.

Стоит обратить внимание на выплату за неиспользованные дни отпуска. За какой период можно получить денежные средства? Ведь в реальной жизни бывают случаи, когда гражданин работает без отдыха несколько лет.

В подобной ситуации можно требовать отпускные выплаты при увольнении по собственному желанию за последние 2 года трудоустройства. Гражданин не уходил в отпуск уже 3 или даже 4 года? Это не так важно. Ведь требовать можно только компенсации за последние 24 месяца трудоустройства. Остальная задолженность сгорает.

Как мы уже говорили, изучаемая выплата может не иметь места. Например, если человек уже израсходовал оплачиваемые дни отпуска. Либо такая ситуация возможна, когда сотрудник отдыхал «в долг».

Состоялось увольнение по собственному желанию? Какие выплаты положены подчиненным при подобных обстоятельствах?

С основным списком выплачиваемых денежных средств мы познакомились. Что дальше?

Кроме упомянутых ранее компенсаций, иногда людям положено выходное пособие. Обычно оно выплачивается при ликвидации предприятия или вследствие сокращения. Если человек сам увольняется, работодатель освобожден от обязательной выплаты выходного пособия. Но если оно предусмотрено трудовым договором, можно смело требовать данные деньги.

Положенные выплаты при увольнении по собственному желанию на этом не заканчиваются. Сотрудник должен внимательно изучить трудовой договор. В нем четко прописываются все компенсации, которые будут выдавать при расторжении трудовых отношений.

Иногда в соглашении указываются разнообразные выплаты. И они не обязательно будут считаться выходным пособием. К сожалению, особые денежные компенсации при уходе с работы трудовым договором предусматриваются в единичных случаях. Надеяться на них не следует.

Особое внимание придется уделить «декретницам». Почему? Дело все в том, что они нередко интересуются, какие выплаты после увольнения по собственному желанию им полагаются по закону. И ситуация здесь складывается неоднозначная.

Во-первых, люди, сидящие в декрете, получают пособие по уходу за ребенком, а также компенсации за роды.

Во-вторых, компенсации за неиспользованный отпуск и за отработанное время тоже иногда полагаются. Обычно они присутствуют, если сотрудница работала в компании не менее 2 лет с учетом того, что декрет тоже длится меньше указанного срока. То есть, если человек ушел из декрета в декрет, ему не будут положены компенсации. Почему?

По новым правилам при расчете выплат за декрет в учет берутся последние 2 года трудоустройства. Отсчет начинается с момента подачи соответствующего заявления. Иногда бывает даже так, что женщине не положены выплаты по уходу за ребенком.

В какие сроки выплаты при увольнении по собственному желанию производятся? Обычно человеку обязаны предоставить денежные средства в день расторжения отношений с работодателем.

Если человека нет на работе в это время, требуется производить расчет не позже, чем через сутки после подачи уволенного запроса в бухгалтерию о предоставлении положенных денег.

Выплаты при увольнении по собственному желанию могут быть снижены. Например, работодатель по ТК РФ (статья 138) имеет право на удержание суммы оплаты отдыха. Но такое возможно, если работник отдыхал авансом.

Предельная сумма удержания выплат составляет 20% от месячной зарплаты подчиненного. Эти деньги либо отдаются работодателю добровольно, либо через суд.

Мы изучили правила расчета (выплат) при увольнении по собственному желанию. В исключительных случаях можно требовать оплаты больничного листа.

Это право есть только у тех, кто заболел не позже, чем через 30 дней с момента расторжения трудовых отношений. Еще одно правило — работник должен не иметь нового места работы.

Мы познакомились с выплатами, положенными при увольнении по собственному желанию. На самом деле, все проще, чем кажется.

Если придерживаться установленного порядка расторжения трудового договора, никаких проблем быть не должно. Работодатель отказывает в положенных гражданину компенсациях? Тогда можно смело обращаться в трудовую инспекцию и не покидать рабочее место до полного расчета.

Определение, классификация, виды аудита и их характеристика

Аудитом называется предпринимательская деятельность, направленная на проведение независимой экспертизы финансовой и бухгалтерской отчетности организаций, а также индивидуальных предпринимателей. Что это означает? Виды аудита и их характеристика будут представлены в данной статье.

Главной целью аудита является подтверждение достоверности сведений финансовой отчетности организации, а также проверка соответствия порядка ведения бухгалтерского учета российскому законодательству.

Каковы же виды аудита, классификация и характеристика?

Суть аудита с экономической точки зрения можно объяснить растущей потребностью организаций в квалифицированной оценке достоверности предоставляемых сведений, использующихся в финансовой отчетности. Мнение аудитора об отчетности организации в дальнейшем вызывает доверие у других заинтересованных лиц.

Пользователями финансовой отчетности организации выступают:

1. Инвесторы и их официальные представители.

4. Заказчики и покупатели.

5. Подрядчики и поставщики.

6. Представители власти.

7. Общественность.

Виды, классификация и цели аудита тесно связаны между собой.

После перехода к условиям рыночной экономики он в нашей стране набирает обороты. В международной практике используется практически во всех направлениях коммерческой деятельности. Для нашей страны данное явление пока новое.

Существует несколько вариантов разделения аудита по видам. Согласно международной практике, выделяются следующие виды:

1. Финансовый. Проверяются финансовые средства, а также поддержка и соблюдение требований и принципов бухгалтерской отчетности.

2. Операционный. Касается процедур и методов работы хозяйственной системы, а также проверка эффективности и производительности организационной деятельности.

3. Аудит на соответствие нормам законодательства. Отчетность должна составляться согласно правилам, стандартам и нормам, предусмотренным на законодательном уровне.

4. Специальный. По результатам данного аудита составляется экспертное заключение, подтверждающее достоверность сведений, передающихся другой стороне. Виды аудита и их характеристика этим не ограничиваются.

В российской практике разделение аудита на виды происходит несколько иначе:

1. Аудит бухгалтерской отчетности. Занимается проверкой бухгалтерского учета и дает оценку его достоверности и надежности.

2. Налоговый. Предусматривает оценку соответствия нормам налогового законодательства.

3. Аудит на соответствие требованиям. Проверка определенной сферы деятельности, хозяйственной или финансовой на предмет ее соответствия законным условиям и предписаниям.

4. Ценовой. Проверяет целесообразность установленных на заказ цен.

5. Аудит хозяйственной деятельности.

6. Специальный аудит. Оценка конкретных сфер деятельности аудируемой организации.

7. Управленческий. Предусматривает проверку управления и организации предприятия и использования ресурсов.

Мы рассмотрели виды аудита и их характеристику.

Классификация аудита предполагает разделение его видов по различным параметрам. Так, по категории аудиторов выделяются:

Согласно действующему законодательству, аудит может быть:

1. Обязательный. Проверка достоверности финансовой отчетности индивидуального предпринимателя или организации в установленных федеральным законодательством случаях.

2. Инициативный. Данный вид проверки проводится по волеизъявлению субъекта экономики, то есть инициируется самой организацией.

По частоте проведения выделяют:

1. Первоначальный аудит, когда проверка выполняется первый раз.

2. Повторный. Виды аудита и условия осуществления на этом не заканчиваются.

В зависимости от преследуемых аудиторской проверкой целей можно выделить:

2. Специальный или аттестационный.

3. На соответствие российскому законодательству.

7. Аудит бухгалтерской отчетности.

По направленности деятельности обычно выделяют:

3. Аудит страховых организаций.

4. Аудит внебюджетных фондов и инвестиционных институтов.

Сущность и виды аудита интересуют многих.

В аудите с целью сбора необходимой информации используются методы, которые устанавливаются внутренними стандартами и полностью соответствуют задачам и целям, а также договоренностям. В России контрольно-ревизионная и аудиторская практика применяют следующие методы в своей работе. Рассмотрим их подробнее.

Еще данные методы называют органолептическими и включают в себя наблюдение, проведение инвентаризации и оценку экспертов.

· Инвентаризация не проводится аудитором собственноручно. Хотя обязательным по закону является его присутствие и визуальное наблюдение и оценка достоверности информации, представленной в годовых отчетах.

· Под визуальным наблюдением понимается анкетирование, тестирование и обследование объектов. В зависимости от предписаний аудитора могут также использоваться фотосьемка, хронометраж рабочего дня и т. д. Однако все вышеперечисленное больше подходит внутреннему аудиту.

· Оценка эксперта предполагает технологический контроль, эксперимент, контрольный замер работ, различные экспертизы, химико-лабораторные анализы и т. д. Что очевидно, данный аудит должен происходить с приглашением сторонних экспертов.

В данную группу входят:

· Исследование документов проводится чаще всего при проверке документов, относящихся к финансовой отчетности. Проверяются документы по форме и содержанию. Форма предполагает наличие в отчетности определенных сведений, а именно дат, реквизитов, номеров и т. д. То есть по сути проверяется правильность оформления документов согласно общепринятым регламентам. В задачи аудитора также входит проверка правильности ведения различных журналов учета документов, а также исправлений в документах, которые в большинстве своем недопустимы, если речь идет о банковских или кассовых бумагах. Что касается содержания, то в данном случае в задачи аудитора входит проверка на соответствие деятельности организации всех указанных операций, а также на соблюдение требования по ведению бухгалтерского учета. Не менее важным также является отсутствие противоречий проводимых операций действующему законодательству.

· Информационное моделирование. К нему относятся взаимный контроль операций, встречные проверки, контрольные сверки балансовых взаимоувязок, аналитический анализ предоставленных документов, проверки и прослеживание документов, логические проверки, обратные счета и т. д. Взаимный контроль операций предполагает проверку деятельности организации на предмет отсутствия противоречий между ее действиями. Аналитическая проверка документации подразумевает проверку арифметических расчетов. Проверка документов проводится с целью определения наличия всех первичных отчетов. Прослеживание позволяет проверить корректность первичных учетных документов, отраженных в конечных регистрах и финансовых отчетах. Встречные проверки заключаются в обращении аудитора к проверяемому лицу с целью предоставления сведений со стороны третьих лиц. Аудируемое лицо обязано предоставить подобную информацию. В случае отсутствия аналитического учета проводятся контрольные сличения. Данный метод позволяет выявить ошибки при использовании активов.

· Камеральные проверки применяются с целью анализа взаимосвязи сведений в учетных регистрах и главной книги, а также различными видами отчетности, в том числе и финансовой.

Данная категория подразумевает анализ документации с экономической точки зрения, включая аналитические процедуры, экономико-математические методы и расчеты по статистике.

В статье представлена подробная характеристика основных видов и целей аудита.

Таким образом, аудит является неотъемлемой частью жизни каждого предприятия, поэтому очень важно понимать его суть и используемые методики. Большую популярность в последнее время снискал аудит качества. Он подразумевает оценку всех сфер и направлений предпринимательской деятельности организации, стратегии и эффективности ведения дела. Также в процессе аудита качества проводится анализ конкурентоспособности компании, а также спроса на ее продукцию.