Кредитная линия: понятие, механизм открытия и виды

Для успешного ведения предпринимательской деятельности необходимо иметь стабильную финансовую поддержку и уметь правильно распределять денежные средства. При планировании бюджета предприятия на продолжительный период времени рекомендуется рассчитывать приблизительный размер ежегодных расходов, что позволит организовать чёткий график круговорота денежных средств и не допустит образования просрочек по платежам. Для того чтобы не тратить время на поиски источников финансирования, банковские учреждения предлагают открыть кредитную линию.

Кредитная линия представляет собой сделку между банком и заёмщиком, согласно которой, кредитор даёт согласие на пользование кредитными средствами в установленном размере на определённый период. Основным преимуществом открытия кредитной линии является постоянная финансовая поддержка и неограниченный доступ к банковским средствам в пределах лимита. Использование денег компенсируется кредитору обязательной комиссией, которую заёмщик выплачивает согласно договору. Договор кредитной линии имеет юридическое оформление и позволяет неоднократно использовать денежные средства на протяжении согласованного периода, без проведения предварительных переговоров.

Главной отличительной особенностью кредитной линии от кредита является возможность распоряжения денежными средствами. Кредит выдаётся заёмщику единой фиксированной суммой, а иногда и на определённые цели (ипотека, автокредит, потребительский кредит). Заёмные средства в рамках одного кредитного договора можно использовать только один раз, после чего необходимо погасить долг перед банком в течение срока, предварительно согласованного и указанного в документах. Денежные средства, предоставленные банком по договору кредитной линии, можно использовать траншами (частями) в пределах установленного лимита, в рамках выбранного временного режима. Максимальный срок использования денег и размер займа устанавливается банком и зависит от уровня дохода заёмщика и целей кредитования.

По характеру использования кредитная линия подразделяется на 2 основных вида. Рассмотрим их подробнее:

- Возобновляемая кредитная линия представляет собой денежные средства, лимит которых может быть восстановлен заёмщиком после полного погашения долга ранее использованных средств. При этом клиент не имеет права превышать размер выделенных денег в рамках одного транша и обязан соблюдать сроки их выдачи. Однако условия договора подразумевают возможность выбора заёмщиком наиболее удобного периода действия линии, а также промежуточных сроков погашения долга.

- Невозобновляемая кредитная линия предусматривает пользование денежными средствами только в пределах установленного лимита выдачи, то есть заёмщик не вправе воспользоваться деньгами ещё раз, даже после того, как задолженность погашена. Такие линии имеют популярность среди предпринимателей, деятельность которых носит сезонный характер и не требует периодических финансовых вложений.

В зависимости от периода, на протяжении которого заёмщик планирует пользоваться финансовой поддержкой банка, кредитные линии делятся на:

- Краткосрочные. Такие линии имеют срок действия до одного года и, как правило, предназначаются для возмещения потребностей, связанных с издержками производства.

- Среднесрочные. Открываются сроком до трёх лет с целью оплаты производственного оборудования, а также для финансирования капитальных вложений.

- Долгосрочные. Действуют более трёх лет и используются для крупного финансирования основных фондов, осуществления масштабных строительных процессов предприятия, а также для реконструкции производства.

Открытие кредитной линии осуществляется в любом банковском учреждении страны и имеет свои нюансы. Максимальный срок действия договора, как правило, составляет 2 года, но банк может увеличить период пользования кредитными средствами в индивидуальном порядке. При этом заёмщик обязан предоставить ликвидный залог в виде недвижимого имущества. Обязательным условием при оформлении кредитной линии является наличие расчётного счёта в банке, который предоставляет услуги финансирования. Это необходимо для проверки платёжеспособности клиента и отслеживания движения финансовых операций.

Крупные банковские структуры охотно кредитуют стабильно развивающиеся компании, имеющие высокий уровень денежного оборота и безупречную репутацию. Но частные лица также имеют возможность получить финансовую поддержку банка, документально подтвердив свою финансовую состоятельность. Если клиент соответствует всем требованиям и условиям кредитора, то открытие кредитной линии вполне возможно. Например, при необходимости оплатить обучение или свадебное торжество, подобный способ кредитования подойдёт в качестве дополнительного финансирования.

Пакет документов для открытия кредитной линии может разниться в зависимости от выбора банковского учреждения, но основной пакет должен обязательно содержать следующие бумаги:

- паспорт заёмщика;

- ИНН учредителя компании;

- выписка из ЕГРЮЛ;

- копия Устава предприятия;

- копия Учредительного договора;

- копия баланса за прошлый год;

- копия баланса за последний отчётный день текущего года;

- документы на собственность (для залога);

- справка из бухгалтерии об остатках на основном счету;

- справка о финансовых оборотах компании;

- справка, подтверждающая отсутствие кредитов в других банках,где имеются открытые счета;

- бизнес-план проекта, технико-экономическое обоснование кредита.

Кроме того, банк может потребовать от клиента дополнительные документы в индивидуальном порядке. Сотрудники кредитного отдела вправе проверить кредитную историю клиента, а также узнать, имеются ли у заёмщика действующие кредитные карты. Горячая линия Бюро кредитных историй предоставляет полную информацию о заёмщике, так что скрыть предыдущие просрочки по кредитам вряд ли удастся.

Если все запрашиваемые банком документы собраны, необходимо заполнить анкету-заявление в отделении банка и приложить его к основному пакету. После чего кредитор принимает решение о выдаче кредита. В случае положительного ответа заёмщик может подписать договор и получить кредит. Кредитная линия будет доступна для пользования с момента заключения сделки. Договор должен иметь юридическое оформление и подробно описывать все права клиента и требования кредитора. Поэтому перед тем как поставить подпись, рекомендуется тщательно ознакомиться со всеми пунктами во избежание различного рода штрафов и дополнительных комиссий.

Осуществление платежей по кредиту происходит согласно условиям составленного и подписанного кредитного договора и зависит от вида кредитной линии.

- Невозобновляемая кредитная линия. Каждый транш данного вида имеет свой график погашения задолженности, который не предусматривает аннуитетных платежей. При возникновении каких-либо трудностей с оплатой предыдущего транша банк вправе самостоятельно уменьшить лимит кредитной линии или полностью ликвидировать линию заёмщика. Процентные ставки по кредиту начисляются только на использованные денежные средства, неиспользованная часть финансов не подлежит начислению процентов. Если по каким-либо причинам заёмщик не пользуется деньгами, банк может потребовать с клиента дополнительную комиссию.

- Возобновляемая кредитная линия. Оплатить долг по данному типу можно двумя способами. Первый способ очень редко используется банками, так как он предполагает внесение платежей по отдельному графику на каждый транш, а их может быть несколько десятков за весь период пользования. Второй способ предусматривает график снижения долга по кредитной линии, который должен быть указан в кредитном договоре. Задолженность по кредиту не должна превышать максимальную сумму долга, которая устанавливается банком на определённый срок. В случае превышения суммы непогашенных траншей в рамках установленного лимита заёмщик обязан оплатить часть задолженности. Основные проценты по кредиту клиент обязан погашать ежемесячно, независимо от сезонности предприятия.

Как правило, кредитная линия банка предоставляется руководителям крупных предприятий, работа которых не ограничивается проведением одной сделки. Учредители постоянно заняты подписанием новых контрактов, проведением переговоров, бумажной волокитой. Чрезмерная загруженность не позволяет контролировать сроки и даты платежей по всем соглашениям, что может привести к просрочкам, с последующим наложением штрафа и начислением пени. Стоит помнить, что ответственность за своевременное погашение задолженности по кредитным линиям лежит на заёмщике, поэтому следует внимательно выбирать программу кредитования и график платежей.

Разблокировка счета в банке

Каждый обладатель счета в банке рано или поздно задает себе вопрос о том, как заблокировать или же разблокировать кредитную карту. Ниже рассмотрим причины блокировок, в том числе и закрытие доступа к банковскому счету налоговыми органами, а также вопрос о том, как можно привести разблокировку счета.

Разумеется, подобная ситуация требует скорейшей процедуры блокировки кредитной карты. В том случае, если этого не сделать, хищения средств избежать вряд ли удастся.

Мошенники с легкостью могут украсть деньги с личного счета того или иного человека даже тогда, когда им не известен защищающий карту ПИН-код. Таким образом, как только гражданин обнаруживает пропажу своей карточки, ему незамедлительно следует обратиться в банк с просьбой о блокировке. Непосредственно в отделении сотрудники банка обязательно расскажут более подробно о том, как следует разблокировать карту, а также помогут с исправлением ситуации.

Происходит и такое, что кредитку могут забыть в ячейке картоприемника банкомата. Будет хорошо, если человек, который найдет ее, окажется порядочным и гарантированно вернет карту, но, если нет, то останется лишь одно – блокировка. Разблокировка счета в этом случае уже не потребуется.

Общеизвестно, что блокировка карты происходит в автоматическом режиме в том случае, если три раза ввести неправильный пароль. Как же можно разблокировать карту в подобной ситуации? Здесь следует помнить, что спустя двадцать четыре часа автоматический программатор обязательно сам вернет карту в ее рабочее состояние. Но в том случае, если этого по каким-то причинам не происходит, то при обращении к сотруднику банка данный вопрос можно решить в течение одного часа.

Разблокировка расчетного счета будет рассмотрена ниже.

Как разблокировать карту, если она была заблокирована третьими лицами?

В ситуации, когда человек оплачивает покупку в супермаркете с помощью карты и забывает ее при этом забрать, сотрудник, который ее обнаруживает, обязан сразу же сообщить об этом в банк, который незамедлительно ее заблокирует. Такая мера производится в целях обеспечения безопасности счета клиента банка, а, кроме того, для избегания предъявлений претензий о пропаже денежных средств к магазину.

Разблокировка счета – процедура несложная.

Карту можно заблокировать в оперативном режиме, позвонив по горячей линии банка, которым она была выпущена. В том случае, если держатель карты обладает опцией мобильного банка, то блокировку можно сделать посредством телефона, отправив СМС-сообщение. Данные для отправки сообщения зависят от банка, выпустившего карту.

Привести кредитку назад в ее рабочее состояние не так уж просто по сравнению с возможностью заблокировать. Автоматическое разблокирование карты может избавить человека от ряда проблем, но это возможно лишь тогда, когда доступ к счету был закрыт держателем платежной системы самостоятельно. В том случае, если это сделали третьи лица, человеку придется отказаться от использования своей карты, оформив новую, посредством которой удастся восстановить доступ к денежным средствам. Для этого необходимо посетить отделение банка, чтобы заполнить заявление на выдачу новой карты.

Почему так важно быть бдительными при использовании банковских карт?

Одним из излюбленных мошеннических методов является добывание конфиденциальных данных посредством использования СМС-сообщения с текстом о том, что карта клиента якобы была заблокирована. Таким образом, в целях получения более полной информации авантюристы предлагают обращаться по некоему контактному телефону. Поэтому, прежде чем отправить информацию для разблокировки карты после получения подобного сообщения, требуется обратиться непосредственно в отделение своего банка либо позвонить по телефонному номеру службы финансовой структуры, которая занимается обслуживанием счета. В такой ситуации банк задействует службу безопасности, а денежные средства держателя карты останутся нетронутыми. Ввиду опасности стать жертвой мошенников всегда требуется быть аккуратными и бдительными.

В каких еще случаях может понадобиться разблокировка счета?

Налоговая служба в определенных ситуациях наделена правом блокирования банковских счетов компаний либо индивидуальных предпринимателей. Подобные действия данная служба вправе совершать согласно статье № 31 Налогового кодекса Российской Федерации.

Разблокировка счета в банке после этого возможна.

Причины, согласно которым налоговая служба может приостановить осуществление операций по счетам в банках, бывают следующими:

- Невыполнение налогоплательщиками требований об оплате пеней, процентов, штрафов и так далее. Блокировка счета в этом случае выполняется в пределах суммы сформировавшейся недоимки. На фоне этого приостановление операций, как правило, не распространяется на производство платежей более ранней очереди, чем уплата налогов.

- В случаях, когда налоговая декларация не предоставляется в течение десяти дней по истечении срока, согласно которому она должна быть предъявлена. Многим интересно, куда подавать письма о разблокировке счета. Об этом далее.

Непосредственно решение о приостановлении банковских операций по счетам, а также переводам электронных денежных средств налоговыми органами принимается, как правило, в течение десяти рабочих дней со дня истечения срока, выделенного для передачи квитанций об оплате задолженностей. В результате этого банк полностью прекращает любые расходные операции по счетам того или иного налогоплательщика на основании предоставленного налоговой инспекцией решения о приостановлении финансового обслуживания.

Налогоплательщику в этом случае передают копию решения о факте приостановления действия счета посредством нарочного либо иного способа в срок не позднее дня, который следует за датой принятого решения. Как показывает практика, очень часто бывает так, что налогоплательщик узнает о приостановлении расходных операций по своим счетам от сотрудников банка, не получив вовремя от налоговой инспекции копию соответствующего решения.

Рассмотрим сроки разблокировки счета.

Принятие решения, связанного с отменой приостановления операций по счету, обязательно должно укладываться в регламентируемые сроки согласно российскому законодательству. Таким образом, налоговая служба обязана произвести разблокировку расчетного счета в течение одного рабочего дня после получения документов об уплате пеней, штрафа, процентов либо не сданной вовремя декларации. В том случае, если на счете банковского клиента имеются средства, которые превышают сумму, указанную в решении по приостановлению операций, налоговая служба обязана осуществить разблокировку финансовой системы задолжавшего в течение двух рабочих дней. В подобной ситуации от налогоплательщика потребуется предоставить соответствующее заявление, а, кроме того, приложить документальное подтверждение того, что в действительности имеется достаточная для погашения задолженности денежная сумма. В Сбербанке разблокировка счета может производиться в течение 9 дней.

На первый взгляд может показаться, что процедура довольно проста, но на практике все происходит совсем по-другому. Так, неподготовленный налогоплательщик может потратить на разблокирование своего счета уйму времени, а, кроме того, нервов и сил. После получения копии решения, подтверждающей приостановление операций по счету, налогоплательщику придется уточнить весь список несданной отчетности, а также подготовить пакет соответствующих бумаг.

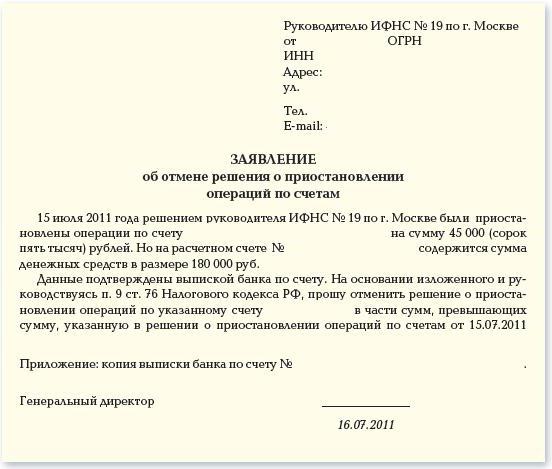

Заявление (образец) о разблокировке счета представлено ниже.

Осуществлять сдачу просроченных деклараций в органы налоговой службы имеет право лишь директор либо, в крайней ситуации, главный бухгалтер учреждения. В том случае, если сдачу проводит бухгалтер, то от него требуется приложить доверенность наряду с приказом о назначении на должность. Помимо этого, декларации налоговая служба принимает при условии наличия квитанций, которые будут подтверждать факт оплаты предписанных законодательством штрафов. В качестве подобных штрафов может выступать процент от начисленных налогов либо твердая сумма. Важно отметить, что полный пакет документов налогоплательщику требуется передать именно в тот сектор камеральной проверки, в чью компетенцию входит его дело. Как показывает практика, хождение по различным кабинетам государственных органов продолжается не один день, поэтому сроки разблокирования расчетного счета в банке могут значительно затянуться.

Нюансы по блокировке банковского счета налоговыми органами

Непосредственно решение об отмене приостановления банковских операций направляется в адрес финансовой службы в электронном виде не позже дня, который следует за датой принятия подобного решения. Его копия в обязательном порядке должна быть вручена налогоплательщику.

В ситуациях несвоевременного разблокирования банковского счета налогоплательщика начисление процентов, согласно статье № 76 Налогового кодекса Российской Федерации, происходит за каждый календарный день просрочки.

В том случае, если налогоплательщик по каким-либо причинам не согласен с решением налоговой службы, то данную меру, связанную с приостановлением счета, можно оспорить судом в порядке арбитражного рассмотрения. Перед процессом рассмотрения данного дела налогоплательщику потребуется обратиться в суд с ходатайством по снятию запрета на расходование средств организации.

Заявление о разблокировке счета должно быть правильно оформлено. Для этого нужно взять образец, внести все необходимые данные, приложить копии всех имеющихся подтверждающих документов.

Интересно отметить, что прежде, когда у налогоплательщика блокировали счет, он был вправе в оперативном порядке открыть еще один, чтобы пустить платежи через него. Но уже прошло четыре года с тех пор, как ситуация изменилась. Теперь в том случае, если у учреждения либо индивидуального предпринимателя имеются заблокированные счета, то финансовые структуры, коими выступают банки, новые платежные системы для таких лиц открывать не вправе. Об этом нюансе следует помнить в особенности тем налогоплательщикам, которые идут на неуплату налогов по требованию сознательно. Таким образом, в рамках новых законодательных обстоятельств, в случае блокирования расчетного счета запуск финансовых потоков посредством вновь открытых систем больше не представляется возможным.

Мы рассмотрели, как поступать, если операции по счету приостановлены со стороны налоговой инспекции. Образец заявления о разблокировке банковского счета представлен.

Заем без залога — решение проблем

Заем без залога — решение проблем

Очень часто возникают ситуации, когда срочно нужны деньги. В таких случаях стараются либо достать неприкосновенный запас, либо одолжить знакомых или взять кредит в банке. К сожалению, все эти варианты могут не подойти: запаса нет, не каждый знакомый согласиться помочь, а оформление кредита требует определенного времени.

С целью экономии времени можно попробовать оформить заем без залога в банке, и чтоб ускорить эту процедуру подать предварительную заявку через интернет. Обычно на сайте банковской организации существует онлайн-анкета, которую должен заполнить потенциальный клиент.

Заем без залога – это идеальный вариант для тех, кому срочно понадобилась небольшая сумма денег, оформить его можно довольно быстро и без лишней бумажной волокиты. Такой заем – один из наиболее удобных способов быстрого получения недостающей суммы денег. Кредит предоставляется на короткий срок, например, от полугода до трех лет, и обычно на небольшую сумму. Банки предлагают онлайн-кредит на выгодных условиях и обещают ответить на Вашу заявку буквально в течение часа после ее подачи. Оформление заявки занимает около 3-5 минут и не требует пересылки электронных копий документов. При этом совсем не важно, в каком регионе Вы находитесь, главное — это доступ в интернет. Преимущества такого оформления очевидны: не нужно стоять в очередях, тратить много времени на подписание договора, вести длительные беседы с кредитным менеджером. Некоторые банки могут сразу же перевести деньги на банковский счет клиента. Информация, которую потенциальный заемщик указывает в анкете, проверяется банковскими сотрудниками, а в дальнейшем Вы сможете подтвердить ее документально.

Заемщик самостоятельно решает, какое количество денег ему необходимо и как скоро он сможет их вернуть. От этого будет зависеть и сумма возврата, которую тут же рассчитают сотрудники банка с учетом всех дополнительных комиссий и расходов. Поинтересуйтесь, какова реальная процентная ставка по кредиту, какие дополнительные комиссии начисляются за его использование. Ежемесячный платеж также можно вычислить с помощью кредитного калькулятора на сайте интересующего Вас банка. Благодаря этому сразу видно получится ли вернуть взятую в кредит сумму вовремя.

Немаловажным преимуществом займа является возможность его моментального погашения и отсутствие за это штрафных санкций. Однако такую возможность предоставляют не все банки, поэтому узнать об этом необходимо заранее.

Овердрафт – для чего он?

Овердрафт – для чего он?

Каждому приходилось бывать в положении, когда закончились средства на банковской карте, а возникла срочная необходимость оплатить услугу, либо покупку. Выручит в подобных случаях овердрафт. В сущности, он представляет собой небольшой экстренный заем, которым можно воспользоваться при необходимости в любой момент. Кредитно-финансовые учреждения предоставляют услуги такого рода, главным образом, проверенным и дисциплинированным клиентам.

Слово «овердрафт» по-английски означает «сверх предполагаемого», и, в общем-то, уже становится ясно назначение услуги такого рода. В банке оформляется зарплатная карта клиента, на которую каждый месяц поступает его заработок. И если когда-либо ему потребуется денежная сумма, большая, чем находится на его счете, банк может ему занять немного под проценты.

От классического кредита овердрафт отличает отсутствие необходимости предоставлять залог, оформлять страховку, либо приводить поручителей. Иначе говоря, это ссуда на доверии. Поэтому такая услуга предоставляется банками только самым надежным заемщикам.

Чтобы оценить надежность, работникам банка достаточно знать, как клиент распоряжается заработанными средствами: откладывает ли некоторую сумму на карту или тратит всё сразу в один день. А кредитная история дает возможность отследить частоту использования заемных средств и успешность погашения кредитов.

Чтобы оформить овердрафт, заемщик обращается в банк и заполняет анкету, а также предоставляет требуемые документы по списку, в который обычно входят паспорт и форма 2-НДФЛ.

Сумма овердрафта, предоставляемого Национальным Резервным банком, составляет не более 350 тыс. рублей, или не свыше 70% от годового среднемесячного дохода. Если клиент является просто вкладчиком, то предельная сумма будет ограничена 100 тыс. рублей, а кредитная ставка будет установлена в размере 23% годовых. А вот для работников корпоративных клиентов, обслуживающихся в зарплатных проектах, лимит овердрафта возрастает до 350 тыс. при снижении ставки до 20%.

Избавиться от невыгодной банковской карты не так уж сложно

Избавиться от невыгодной банковской карты не так уж сложно

Завышенные процентные ставки, кабальные штрафы, высокая плата за обслуживание – и это еще не всё, чем способна «порадовать» своего держателя пластиковая карта. Причем клиенты узнают обо всех «достоинствах» пластика только на стадии пользования. От подобного «счастья» следует грамотно избавиться.

Пока клиент делает выбор банковской карты, сотрудники умело давят на преимущества. Обязательно будет напоминание о льготном периоде пользования кредитом, в среднем составляющим 50 дней, о значительных скидках при совершении покупок в торговых точках-партнерах банка, а то и о пресловутой функции Cash Back, возвращающей часть истраченных средств.

Однако на практике, когда начинается реальное использование карты, проявляются и минусы. Кому-то не по нраву высокие ставки, кто-то возмущается всевозможными комиссиями и грабительскими штрафами за просрочку.

Но самое неприятное – невыгодную карту нельзя попросту положить на полку, мол, она «есть не просит». Просит, да еще как – банк будет списывать с нее средства за обслуживание, и начислять на эти суммы штрафы, как за просрочку выплат по займу. В течение нескольких лет может набежать немалая сумма.

А значит, в вашем распоряжении два выхода. Либо попросту закрыть ненужную карту, либо прибегнуть к рефинансированию.

В данной ситуации рефинансирование – выдача банком новой карты по более приемлемым условиям. Средства новой банковской карты используются для погашения задолженности по рефинансируемой, и отныне клиент расплачивается только при помощи новой карты. К примеру, Юниаструм Банк предлагает использовать для рефинансирования специальную карту, позволяющую гасить долги под 18,9% годовых.

Второй вариант – невыгодную карту нужно закрыть. Долг в этой ситуации погашается из собственных средств. Обратитесь в отделение банка и перед внесением последнего платежа уточните, сколько требуется заплатить, чтобы заем был закрыт окончательно. Долг погашается полностью, после чего клиент подает заявление о закрытии карточного счета. Копия заявления с отметкой сотрудника банка должна быть предоставлена клиенту.

Карту необходимо тут же отдать менеджерам и проконтролировать, чтобы она на ваших глазах была разрезана надвое. В итоге только останется получить справку о том, что претензий к вам у банка нет.

Что имеется ввиду под целевым использованием кредита?

Что имеется ввиду под целевым использованием кредита?

Целевые кредиты

В России сфера кредитования на потребительские нужды достаточно хорошо развита. Магазины, заключая договора с финансовыми организациями, с успехом кредитуют покупателей на приобретение различной продукции длительного пользования. Подобная деятельность интересна всем участникам данного процесса: потребителю достается товар без первоначальных вложений, магазин приобретает дополнительных клиентов, а банковская структура – должников.

Целевой кредит является чуть ли не самой востребованной банковской программой. Его основное отличие от других программ состоит в определенной направленности заемных денег. В процессе заключения кредитной сделки клиент обязуется потратить полученные средства исключительно на определенные цели.

Подобные займы можно назвать наименее рискованными по сравнению с нецелевым кредитованием. По этой причине банковские учреждения по таким программам указывают минимальные проценты. Ведь использование кредита на целевые нужды подразумевает определенное залоговое имущество, которое в случае неуплаты кредитного займа, всегда можно реализовать.

Как правило, подобные займы наличными деньгами не отдаются, а перечисляются сразу на банковский счет продавца. Таким способом банки исключают вероятность того, что заемщик потратит денежные средства на другие нужды, а не цели, прописанные в банковском договоре.

Однако у целевых кредитов имеются и свои минусы. Во-первых, такие займы всегда очень долго оформляются, чем те, которые выдают без конкретной цели. Обусловлено это долгим сбором необходимых документов. Ведь банковское учреждение будет проверять не только заемщика, но и самого продавца. Притом, чем больше кредитная сумма, тем более тщательная проверка. Порой вследствие подобных ревизий открываются сведения, способные оказать отрицательное воздействие на условия предоставления кредитного займа. И тогда достоинства целевого кредитования становятся неактуальны.

В случае если продавец и клиент благополучно пройдут проверку банка, договор будет оформлен, денежные средства получены, а заемщик станет обладателем приобретенного в кредит товара, оформленного в качестве залогового имущества в банке. На протяжении всего срока действия договора кредитования, банковское учреждение в любое время имеет право проверить наличие залога. Эти правом банки пользуются в очень редких случаях, как правило, связанных с просрочкой платежа или негативной информацией о заемщике.

Стоит ли брать ипотеку в условиях экономического кризиса в России

Стоит ли брать ипотеку в условиях экономического кризиса в России

Стоит ли брать ипотеку в условиях экономического кризиса

В условиях нынешнего экономического кризиса рынок недвижимости переживает не лучшие времена.Однако для многих людей ипотека по-прежнему рассматривается, как единственная возможность обзавестись собственной квартирой.В начале 2016 года Центральный Банк принял решение приравнять ставку рефинансирования к ключевой. Теперь обе они равны 11%.Для потенциального заемщика это не очень хорошая новость, потому что кредиты, скорее всего, немного подорожают.Но даже при увеличенной ставке по ипотечному кредиту в рублях такая инвестиция будет выгодным вложением средств, особенно если у заемщика стабильный доход. Цены на жилье, несмотря на кризис не только не снижаются, но и растут, пусть и незначительными темпами.Выплата же долгосрочного кредита небольшими суммами является бесспорным преимуществом.

Сейчас банки предлагают различные программы ипотечного кредитования, которые не стоит игнорировать. Можно подобрать очень привлекательные условия.

Так, достаточно большая категория граждан может принять участие в программе «Социальная ипотека». Это учителя, медицинские работники, участники боевых действий, семьи, обладающие материнским капиталом и некоторые другие. Стоит только помнить, что большинство социальных программ по ипотечному кредитованию заканчивают свою работу в 2016 году. Об этом следует помнить, чтобы не упустить возможность выгодной сделки.

В некоторых центральных регионах действует программа предоставления ипотечного кредита по сниженной ставке при условии, что общая сумма жилья не будет превышать восьми миллионов рублей.Ряд бонусов предлагают и застройщики, сотрудничающие с банками.

Конечно, не секрет, что в условиях затяжного экономического кризиса банки более тщательно оценивают собственные риски. Так, размер первоначального взноса, являющийся в большинстве банков обязательным, поднялся в среднем до 20%.

Также изменилось требование к пакету документов. Все меньшее количество банков выдают ипотеку по одному — двум документам.Выплаты по ипотечному кредиту производятся аннуитетными платежами, то есть сначала погашаются проценты за пользование кредитом и только затем уже собственно кредит.Если раньше банки ставили условием одобрения ипотеки покупку квартиры в новостройке, то теперь разрешена покупка недвижимости на вторичном рынке, можно также взять ипотеку на постройку загородного дома. Однако процентная ставка в этих случаях может быть выше.

Следует тщательно рассчитать свои возможности.

Покупка квартиры в кредит – это всегда долговое обязательство, которое растягивается на много лет, значит, приобретение его подразумевает уверенность в том, что вы сможете все это время выплачивать кредит, и готовность это делать.При просрочке платежей на заемщика будут возложены штрафные санкции. Федеральный Закон об ипотечном кредитовании позволяет банку подать иск о выселении из квартиры неплатежеспособного заемщика без предоставления другого жилья (даже если приобретенная в кредит квартира у заемщика единственная).Чтобы этого не произошло, заемщику стоит воспользоваться государственной программой страхования кредитов от риска потери работы.

Размер такой страховки не такой уж большой – обычно 1% от размера кредита. Зато, если заемщик попадет под сокращение или предприятие, на котором он работал, будет ликвидировано, банк заморозит ежемесячный платеж на полгода или на год (в зависимости от выбора заемщика). За это время можно найти другую работу. Проценты же по кредиту выплатит страховая компания.

Как улучшить испортившуюся репутацию заёмщика?

Как улучшить испортившуюся репутацию заёмщика?

Как улучшить испортившуюся репутацию заёмщика?

Кредитная история — разновидность архивных документов, используемая банковскими организациями для того, чтобы определить размер займа, который может быть выдан тому или иному заёмщику, а также платёжеспособность заёмщика, запрашивающего выдачу кредита. Кредитная история может испортиться в результате возникновения одной из следующих причин:

— Банковская ошибка. Такая ситуация может возникнуть в тех случаях, когда заёмщик внёс платёж своевременно, однако по техническим причинам деньги не дошли до кредитора в требуемый срок. Чтобы восстановить справедливость и чистоту собственной кредитной истории, добросовестный заёмщик должен сохранять чеки и квитанции об оплате, а при закрытии кредита получать соответствующую справку. В большинстве банков её выдача является платной, однако иметь рассматриваемый документ в своём распоряжении всё-таки стоит.

— Просроченные платежи. Наиболее распространённая причина внесения в кредитные истории заёмщиков записей негативного толка. Тут всё просто: заёмщик, погашающий задолженности в указанный срок, не имеет проблем с банками.

— Долги, погашенные раньше установленного срока. Как бы парадоксально и глупо это не звучало, но платежи, внесённые раньше оговоренной даты, тоже не устраивают банк. Причина недовольства заключается в том, что клиент, погасивший долг раньше указанной даты не оплачивает процентную ставку.

Банки, проявляя солидарность друг относительно друга, вносят в кредитную историю заёмщика записи, указывающие на манеру гасить долг раньше, чем того требует договор. В зависимости от того, по какой из указанных причин испортилась кредитная репутация, исправить её можно следующим образом:

— Регулярно просматривать собственную кредитную историю и требовать исправления ошибок, если негативное замечание не соответствует действительности.

— Удалить собственную кредитную историю. Такой способ подойдёт для тех заёмщиков, чья кредитная история пострадала заслуженно. При этом стоит помнить, что пустая кредитная история тоже неизбежно станет весомым поводом для недоверия со стороны банка.

— Получение и своевременное погашение нескольких микрозаймов. Самый оптимальный и эффективный способ сделать испорченную кредитную историю положительной. Важно помнить о том, что полученный с целью улучшения кредитной истории займ должен быть погашен строго в установленный банком промежуток времени: не позже, но и не раньше.

Правила интернет-банкинга

Правила интернет-банкинга

Пожалуй, главной причиной появления интернет-банкинга стала глобализация рынков и рост конкуренции, проникновение новейших технологий в повседневную жизнь, ускорение темпа жизни общества, появление новых финансовых инструментов. Попробуем объединить два понятия «Интернет» и «Банк» и рассмотреть Систему с позиции банковского бизнеса.

Постепенно банковские учреждения переходят от «швейцарского консерватизма» к американскому «хай тек». Последствием таких изменений есть перевоплощения самого банка на что-то новое, более похожее на финансовый магазин, в котором менеджер пытается продать предлагаемый товар, а основным товаром есть деньги клиента банка. Неотъемлемым в переходе к высшему уровню банковской системы является усовершенствование обслуживания клиентов банка – удобство, качество, скорость обслуживания. Именно для удовлетворения этих потребностей большинство участников и зарубежных банков используют Интернет.

При обслуживании клиентов через Интернет банковскому учреждению нужно придерживаться следующих правил банковского обслуживания:

— Доступность. Услуги Банка, которые он предоставляет через Интернет, должны быть доступны каждому.

— Простота использования. Каждый из предложенных банковских продуктов, должен быть максимально простым. Работа с ним у клиента не должна занимать много времени, процесс осваивания должен быть быстрым и доступным.

— Конфиденциальность. Банк должен гарантировать клиенту защищённость информации, которая касается непосредственно клиента, работы и его контрагентов от незаконного доступа.

— Оперативность. Все операции, которые осуществляет клиент, должны отображаться в банке «inrealtime».

— Комплексность. Идеальным будет вариант, когда банк полностью дублирует свои продукты через Интернет, то есть предоставляет через Интернет те же продукты, что и через отделения банковского учреждения.

— Сохранность единства сведений. Сведения про операцию никто не должен изменять, исправлять или дополнять.

— Аутентификация. Те, кто покупают и те, кто продают не должны сомневаться, что все участники, принимающие участие в операциях, являются самими собой.

— Гарантия риска продавца. Те, кто осуществляют продажи в Интернете, подвергаются большинству рисков, которые связаны с отклонением товаров и безответственностью покупателя. Размер риска необходимо согласовывать с провайдерами системы платежей и другими предприятиями, которые включены в звенья торговой деятельности при помощи специализированных договоров.

— Минимальность оплаты за транзакцию. Оплаты за переработку транзакций заявок и плату товара, конечно же, входят в состав их цены, поэтому уменьшение стоимости транзакции повышает конкурентоспособность.

Ошибки в кредитных историях. Как их исправить?

Ошибки в кредитных историях. Как их исправить?

Вы обратились в банк за кредитом, но получили отказ без объяснения причин. Распространенная ситуация? Вполне, даже если вас и не в чем было упрекнуть. По всем своим ранее взятым финансовым обязательствам вы расплачивались без просрочек, штрафов и пеней, текущий доход позволяет оформить новую ссуду. В чем тогда дело? Над ответом можно долго размышлять, тем более что, чаще всего банковские сотрудники не комментируют причины отказа. Но по статистике, в 80% случаев кредитные организации отказывают из-за проблем в кредитной истории. Поэтому, если вы уверены, что условия договора не нарушили, то, прежде всего, стоит проанализировать кредитную историю и либо убедиться в этом, либо, обнаружив ошибки и нестыковки и исправить их.

Первым шагом будет обращение в Центральный каталог кредитных историй, для того чтобы узнать информацию о Бюро, в которых находятся сведения о ваших долговых обязательствах. Затем уже непосредственно в Бюро можно будет сформировать запрос по кредитным историям. Получив ответ, внимательно ознакомьтесь, проверьте персональную информацию, и что очень важно, кредитные платежи. Если обнаружите ошибки, то нужно будет их исправить. Как же это сделать?

1. Один из вариантов — ошибочно указаны ваши персональные данные (например, дата рождения, имя и т.д). Решение проблемы — письменное заполнение формы о внесении изменений сведений (найти ее можно на сайте БКИ) и отправка по почте в его адрес. Срок для обработки вашего заявления -30 дней. За это время вас должны проинформировать о внесении изменений.

2. Ошибки в информации по кредитам. Например, вы уже погасили кредит, а банк еще не передал сведения об этом или указана просрочка, которую вы на самом деле не допускали. Чаще всего в этих случаях ошибки допущены по вине банка и, разбираться нужно в первую очередь уже с ним. Необходимо в письменной форме описать сложившуюся ситуацию и потребовать внести изменения.

3. Тяжелый случай — анализируя кредитную историю, вы обнаружили факт мошенничества. Например, указаны данные о кредите, который вы на самом деле не получали. Такое возможно при пособничестве мошенникам со стороны сотрудников банка. Естественно, что такой кредит оформлялся не для того, чтобы его своевременно погашать. Вашими правильными действиями будет оформление претензии и требование проверки обстоятельств выдачи кредита. В лучшем случае, разобравшись в ситуации, банк сделает все, чтобы загладить свою вину и исправить свою репутацию. В худшем — решать проблему в суде, а это нелегкий и долгий процесс.

Какой бы из указанных вариантов вас не затронул, нужно не паниковать, действовать последовательно, при необходимости обратиться за юридической помощью.